Wer Liquidität für dezentrale Börsen zur Verfügung stellt, wird oft mit attraktiven Rewards belohnt. Dieses passive Einkommen kann aber schnell zu einem steuerpflichtigen Abenteuer werden, wenn bestimmte Aspekte außer Acht gelassen werden. In diesem Artikel erfährst du alles Wichtige zur Liquidity-Mining-Steuer in Deutschland, welche Freibeträge du nutzen kannst und was du bei der Steuererklärung beachten musst.

Neu beim Thema Krypto-Steuern? In unserem umfassenden Krypto-Steuer Guide für Deutschland erfährst du alles Wichtige zu steuerpflichtigen Transaktionen, Freibeträgen, Haltefristen und mehr – ideal als Grundlage für diesen Artikel zum Liquidity-Mining.

Das Wichtigste zur Liquidity-Mining-Steuer auf einen Blick

- Das Bereitstellen und Entfernen von Liquidität ist in bestimmten Situationen steuerpflichtig

- Rewards aus dem Liquidity-Mining werden beim Zufluss besteuert

- Die Freigrenze für sonstige Einkünfte beträgt 256 € pro Jahr

- Beim späteren Verkauf der erhaltenen Coins gelten die einjährige Haltefrist und eine Freigrenze von 1.000 €

Was ist Liquidity-Mining?

Beim Liquidity-Mining stellst du deine Kryptowährungen für sogenannte Liquidity-Pools zur Verfügung, um den Handel auf dezentralen Börsen (DEXs) zu ermöglichen. Dafür erhältst du regelmäßig Belohnungen (Rewards) und Teile der Handelsgebühren. Die Höhe der Rewards hängt meist vom Handelsvolumen, deinem Anteil im Pool und dem jeweiligen DeFi-Protokoll ab.

Info: Liquidity-Mining hat nichts mit dem klassischen Mining von Kryptowährungen, wie beispielsweise dem Bitcoin-Mining zu tun. Beim Liquidity-Mining geht es rein um die Bereitstellung von Liquidität und nicht um die Erzeugung neuer Kryptowährungen.

Wie funktioniert Liquidity-Mining?

Du hinterlegst zwei Token (zum Beispiel ETH und USDC) in einen Liquidity-Pool (zum Beispiel auf Uniswap oder Curve). Dafür bekommst du sogenannte LP-Token („Liquidity Provider Token“), die deinen Anteil am Pool repräsentieren. Diese Plattformen verwenden deine Coins, um den automatisierten Handel zwischen Nutzern zu ermöglichen. Solange du deine Coins im Pool lässt, bekommst du regelmäßig Belohnungen. Entweder in derselben Kryptowährung, die du bereitgestellt hast, oder in nativen Token des Protokolls (z. B. UNI, CRV).

Du willst DeFi besser verstehen? In unserem Artikel „Was ist DeFi?“ erklären wir die Grundlagen dezentraler Finanzanwendungen.

Steuerliche Behandlung beim Liquidity-Mining

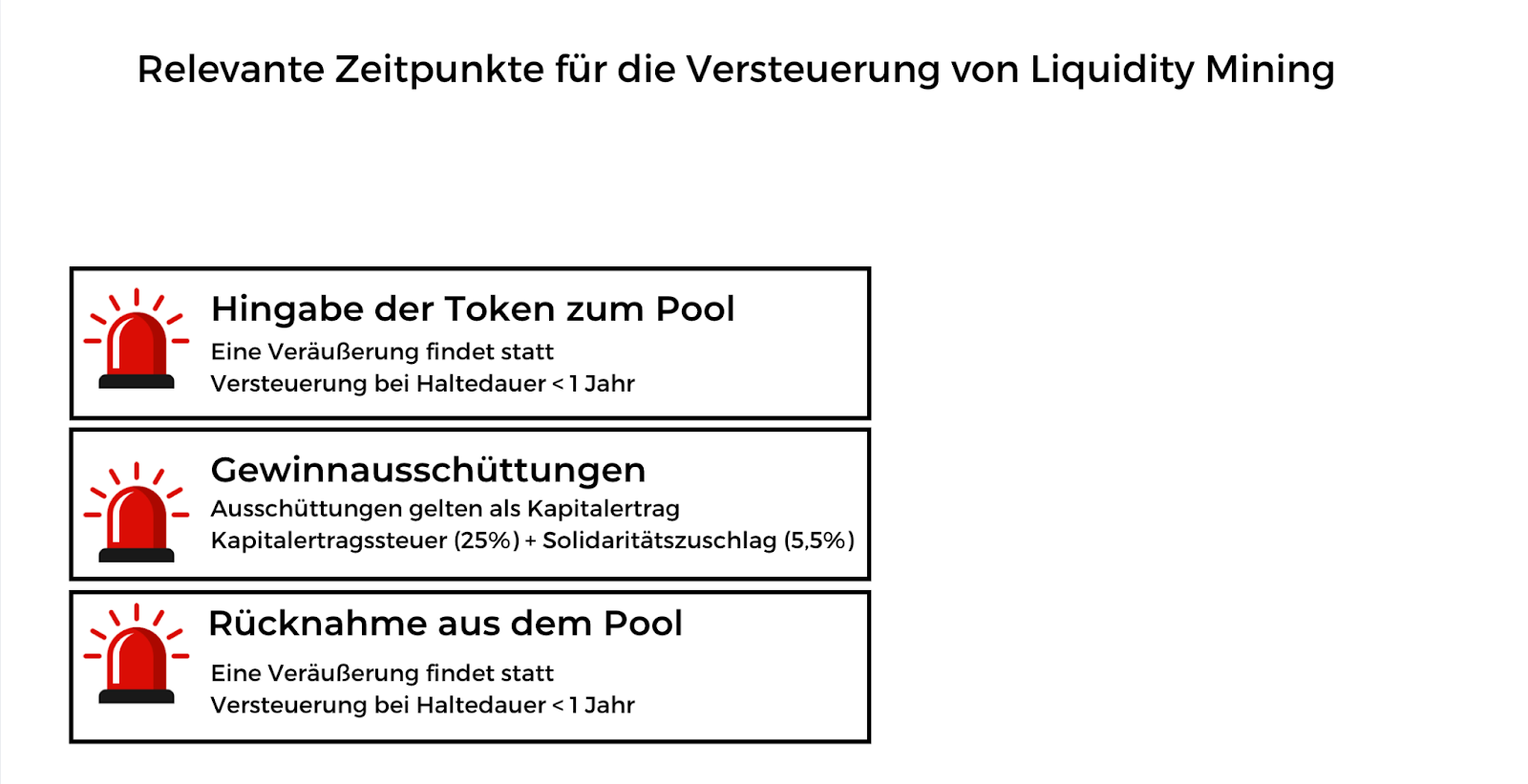

Die Bereitstellung von Kapital in einen Liquidity-Pool besteht aus unterschiedlichen Transaktionsprozessen. Dadurch entstehen auch mehrere steuerlich relevante Vorgänge.

Im Folgenden beschreiben wir einen konservativen Ansatz, wenn man auf “Nummer sicher” gehen will, sozusagen. Es gibt aber auch eine alternative Auslegung zur Besteuerung, die wir im nächsten Kapitel erläutern.

Hinzufügen der Token in den Pool

Wenn du Kryptowährungen in einen Liquidity-Pool einzahlst, erhältst du im Gegenzug LP-Token. Steuerlich gesehen gilt das als Tauschgeschäft und es gelten die Regeln für private Veräußerungsgeschäfte:

- Der Tausch ist steuerfrei: Wenn die eingezahlten Coins länger als ein Jahr gehalten wurden.

- Der Tausch ist steuerpflichtig: Wenn die Coins weniger als ein Jahr gehalten wurden. Es wird mit dem persönlichen Einkommensteuersatz (0-45%) besteuert, sofern dabei ein Veräußerungsgewinn entsteht. Dabei gilt die Freigrenze von 1.000 €.

Haltefrist beachten: Ob deine Ein- und Auszahlungen in Liquidity Pools steuerfrei sind, hängt auch von der Haltefrist ab. Mehr dazu in unserem Artikel zur Krypto-Haltefrist in Deutschland.

CoinTracking – Dein Steuerassistent!

Laufende Einkünfte beim Liquidity-Mining

Für laufende Einkünfte aus dem Liquidity-Mining gibt es bisher keine einheitlichen Regelungen, wodurch sich zwei unterschiedliche Ansätze zur Besteuerung von Rewards ergeben.

1. Laufende Einkünfte als sonstige Einkünfte (sichere Variante)

- Die Rewards werden zum Zeitpunkt des Zuflusses mit dem persönlichen Einkommensteuersatz (0-45%) versteuert.

- Es gilt eine Freigrenze von 256 € im Jahr. Wird diese Grenze überschritten, ist der volle Betrag ab dem ersten Euro steuerpflichtig.

- Zugeteilte Rewards gelten spätestens zum 31.12. als zugeflossen und müssen dann versteuert werden, auch wenn du sie technisch noch nicht abgerufen (geclaimt) hast.

Sonstige Einkünfte im Blick behalten: Auch Einnahmen aus Staking und Lending zählen zu den sonstigen Einkünften und teilen sich dieselbe Freigrenze von 256 € pro Jahr. Alle Details dazu findest du in unserem Artikel zur DeFi-Steuer in Deutschland.

2. Alternativer Ansatz: Laufende Einkünfte als Kapitaleinkünfte

Einige Steuerexperten werten laufenden Erträge aus dem Liquidity-Mining nicht als sonstige Einkünfte, sondern als Kapitalerträge. Diese werden pauschal mit 25 % Kapitalertragsteuer (zzgl. Soli/KiSt) besteuert. Diese Auslegung hängt stark vom Einzelfall ab und sollte zusammen mit einem Krypto-Steuerexperten beurteilt werden.

Unsicher bei der Einordnung oder Besteuerung? Der CoinTracking Full-Service unterstützt dich individuell bei der steuerlich korrekten Bewertung deiner DeFi-Einnahmen und der Erstellung deiner Steuerberichte.

Entnahme der Token aus dem Pool

Wenn du deine LP-Token zurückgibst, bekommst du deine ursprünglich eingesetzten Coins (z. B. ETH & USDC) anteilig zurück. Auch das gilt steuerlich als ein Tauschgeschäft:

- Der Tausch ist steuerfrei: Wenn die LP-Token länger als ein Jahr gehalten wurden.

- Der Tausch ist steuerpflichtig: Wenn die LP-Token weniger als ein Jahr gehalten wurden. Es wird mit dem persönlichen Einkommensteuersatz (0-45%) besteuert, sofern dabei ein Veräußerungsgewinn entsteht. Dabei gilt die Freigrenze von 1.000 €.

Liquidity-Mining Beispiel

Du stellst 5 ETH (im Wert von 15.000 €) und 15.000 USDC einem Liquidity-Pool auf Uniswap zur Verfügung. Im Gegenzug erhältst du LP-Token, die deinen Anteil am Pool repräsentieren.

Als Belohnung erhältst du regelmäßig 8 UNI-Token im Wert von 50 €, die immer zum Zeitpunkt des Zuflusses versteuert werden, auch wenn diese täglich zufließen.

Am Ende der Laufzeit tauschst du die LP-Token wieder ein. Durch Kursveränderungen erhältst du 4 ETH und 14.000 USDC.

Alternative Auslegung: LP-Token als Anrechtsschein

Während viele Finanzämter beim Liquidity-Mining von steuerpflichtigen Tauschgeschäften ausgehen, vertreten einige Steuerexperten eine alternative Sichtweise – insbesondere bei LP-Token.

LP-Token als “Anrechtsschein”

LP-Token sind oft nicht frei handelbar und werden meist nicht mit Marktpreisen gelistet. Steuerexperten sehen LP-Token daher als eine Art Quittung oder Anrechtsschein. Dieser repräsentiert lediglich den Anteil des Anlegers am Pool. Nach dieser Sichtweise bedeutet das konkret:

- Keine Veräußerung bei Einbringung: Die Einzahlung in den Pool ist keine steuerpflichtige Veräußerung, sondern lediglich die Bereitstellung eines Darlehens.

- Keine Veräußerung bei Rückgabe: Auch die Rückgabe des LP-Tokens stellt keinen steuerpflichtigen Tausch dar, sondern nur die Rückzahlung des Darlehens.

Einzelfallprüfung notwendig: Diese Sichtweise ist nicht pauschal anwendbar, kann aber auf deinen Fall zutreffen – abhängig von der technischen Ausgestaltung des Protokolls und der Handelbarkeit des LP-Tokens. Sprich daher mit einem Krypto-Steuerexperten, denn die steuerliche Einordnung kann große Unterschiede bei den Abgaben machen.

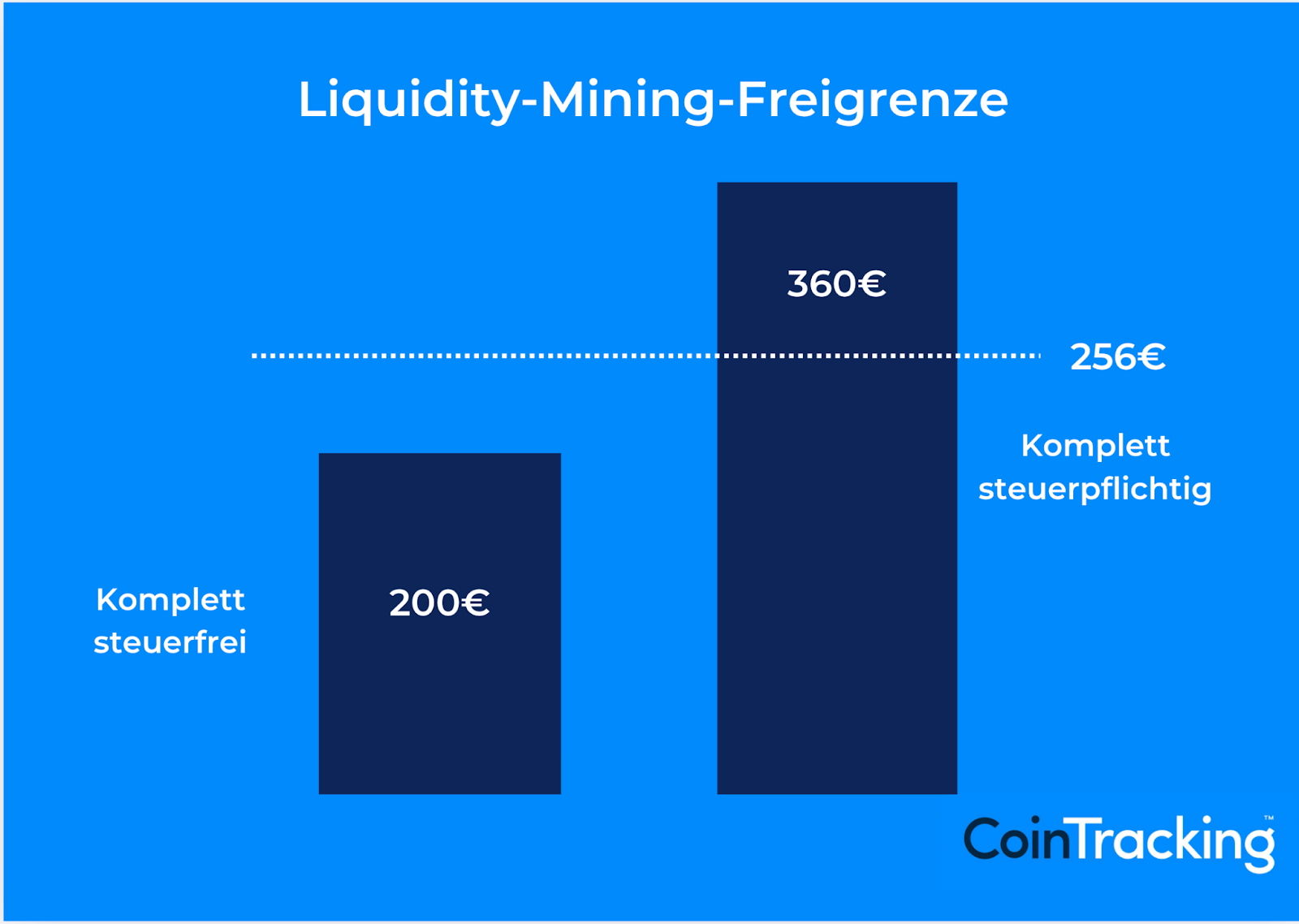

Freigrenze beim Liquidity-Mining

Wie bei anderen DeFi-Einnahmen (z. B. aus Staking oder Lending) gelten auch beim Liquidity-Mining steuerliche Freigrenzen – je nachdem, wie die Einkünfte eingeordnet werden. Werden die Rewards als sonstige Einkünfte behandelt, gelten folgende Regelungen:

- Freigrenze von 256 € pro Jahr.

- Diese Freigrenze gilt pro Person und für alle sonstigen Einkünfte zusammen.

- Wird die Freigrenze überschritten, ist der gesamte Betrag steuerpflichtig, nicht nur der Teil darüber hinaus.

Mehr zu Freigrenzen und Besteuerung von DeFi-Einnahmen: Wie Staking- oder Lending-Rewards steuerlich behandelt werden, erfährst du in unseren Artikeln zur Staking-Steuer und Lending-Steuer.

Erhalte Einblicke in deine Gewinne!

Welche Steuerpflichten gibt es beim Liquidity-Mining?

Wer Liquidity-Mining betreibt oder generell mit Kryptowährungen handelt, sollte seine Pflichten gegenüber dem Finanzamt ernst nehmen. Folgendes musst du beachten:

- Einnahmen aus dem Liquidity-Mining müssen in der Steuererklärung angegeben werden.

- Zuflussdatum und Marktwert in Euro müssen exakt nachvollziehbar sein, am besten mit den Transaktionsdaten aus dem CoinTracking Steuerreport.

- Verkäufe von erhaltenen Rewards musst du ebenfalls dokumentieren - inkl. Anschaffungsdatum (Zufluss), Verkaufspreis, Haltedauer und Gewinn.

- Für jede steuerpflichtige Transaktion gilt die Nachweispflicht gegenüber dem Finanzamt.

- Die Steuererklärung muss bis zum 31. Juli des Folgejahres beim Finanzamt eingereicht werden.

Liquidity-Mining in der Steuererklärung angeben

Die Liquidity-Mining-Steuererklärung reichst du im Rahmen deiner jährlichen Einkommensteuererklärung über ELSTER ein - dem elektronischen Steuerportal der deutschen Finanzverwaltung.

Wenn du als Privatperson handelst und dabei steuerpflichtige Gewinne erzielst, musst du diese in deiner Steuererklärung angeben. Relevant dafür sind vor allem das Hauptformular ESt 1 A, die Anlage SO, sowie die Anlage KAP.

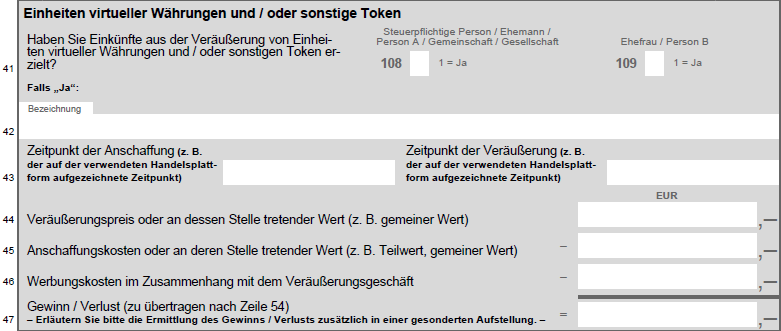

Gewinne und -Verluste in der Steuererklärung angeben

Gewinne und Verluste aus privaten Veräußerungsgeschäften (dazu zählen beispielsweise Verkäufe von Rewards) werden in der Anlage SO unter “Einheiten virtueller Währungen und /oder sonstige Token“ erfasst.

Die steuerlichen Gewinne oder Verluste ergeben sich aus der Differenz zwischen dem Verkaufserlös und dem ursprünglichen Kaufpreis (Anschaffungskosten). Zur Berechnung des zu versteuernden Gewinns können Werbekosten (z.B. Transaktionsgebühren) abgezogen werden.

Ausfüllhilfe Anlage SO - Private Veräußerungsgeschäfte:

Zeile 41: Trage in Box 108 eine “1” ein.

Zeile 42: Gib "Kryptowährungen" an und verweise auf den CoinTracking Steuerreport.

Zeile 43-46: Verweise auf den CoinTracking Steuerreport.

Zeile 47: Trage den gesamten Gewinn bzw. Verlust ein. Du findest diese Info in deinem CoinTracking Steuerreport.

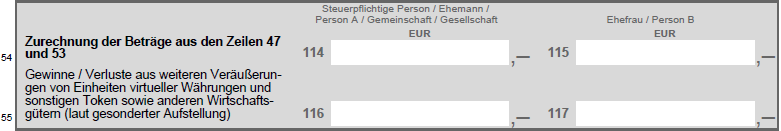

Zeile 54: Übertrage den Wert aus Zeile 47 in die Box 114 und verweise auf den CoinTracking Steuerreport. Sofern auch noch Gewinne oder Verluste aus anderen Wirtschaftsgütern vorhanden sind, müssen diese zugerechnet werden.

Liquidity-Mining-Einkommen in der Steuererklärung angeben

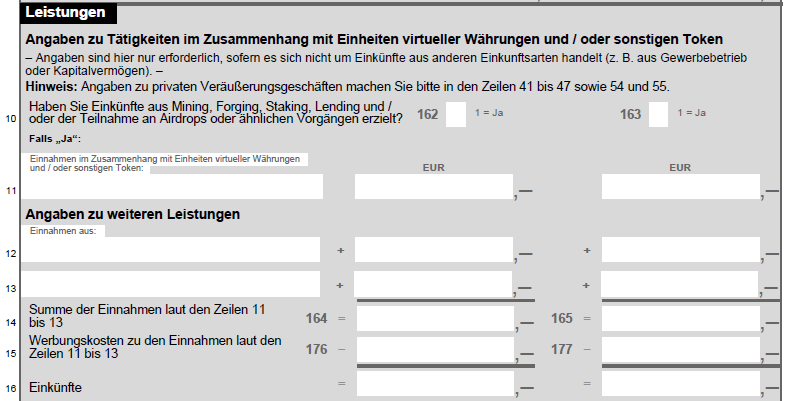

Laufende Einkünfte aus dem Liquidity-Mining werden auch in der Anlage SO im Bereich “Leistungen” erfasst (bei Einordnung als sonstige Einkünfte).

Ausfüllhilfe Anlage SO - Einkünfte:

Zeile 10: Trage in der Box 162 eine “1” ein.

Zeile 11: Art der Einkünfte und den entsprechenden Wert eintragen. Verweise auf den CoinTracking Steuerreport.

Zeile 12-13: Weitere Einkunftsarten angeben, sofern relevant.

Zeile 14: Summe aus den Angaben in den Zeilen 11, 12 und 13.

Zeile 15: Angabe von Werbungskosten (z.B. Transaktionskosten).

Zeile 16: Ergebnis der Einkünfte (Differenz aus Zeile 14 und 15).

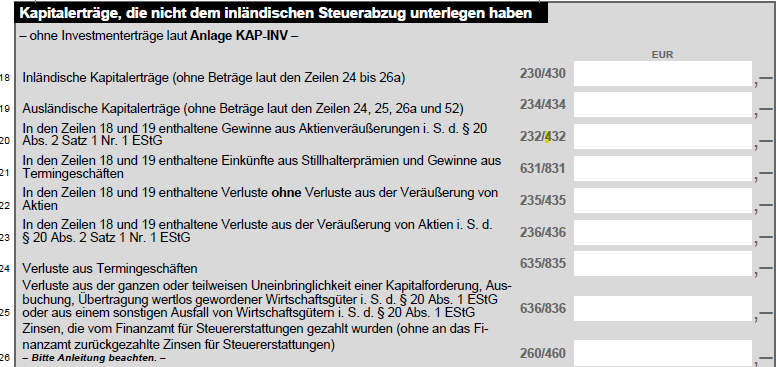

Kapitaleinkünfte in der Steuererklärung angeben

Einkünfte aus Kapitalvermögen müssen in der Anlage KAP eingetragen werden (alternative Einordnung der Rewards aus dem Liquidity-Mining).

Zeile 18-19: Trage alle erzielten Kapitalerträge je nach Ansässigkeit der verwendeten Börse (Inland oder Ausland) ein.

Zeile 21: Anteil an Gewinnen aus Termingeschäften

Zeile 24: Realisierte Verluste aus Termingeschäften

Abgabefrist für die Steuererklärung

Abgabefrist für die Steuererklärung von 2024:

- Ohne Steuerberater: 31. Juli 2025

- Mit Steuerberater: 30. April 2026

Abgabefrist für die Steuererklärung von 2025:

- Ohne Steuerberater: 31. Juli 2026

- Mit Steuerberater: 28. Februar 2027

Besteuerung von Liquidity-Mining in anderen Ländern

Die steuerliche Behandlung von Liquidity-Mining kann je nach Land unterschiedlich ausfallen. Hier ein kurzer Überblick über zwei Nachbarländer Deutschlands:

Liquidity-Mining-Steuer in Österreich

In Österreich werden Rewards aus dem Liquidity-Mining sowohl beim Erhalt als auch beim Verkauf mit 27,5 % besteuert. Weitere Informationen dazu findest du in unserem Artikel zur Liquidity-Mining-Steuer in Österreich.

Liquidity-Mining-Steuer in der Schweiz

In der Schweiz gelten Einkünfte aus DeFi-Protokollen als steuerbares Einkommen und unterliegen somit der Einkommensteuer. Weitere Informationen dazu findest du in unserem Artikel zur Besteuerung von Kryptowährungen in der Schweiz.

Häufig gestellte Fragen zur Liquidity-Mining-Steuer

Ist Liquidity-Mining steuerpflichtig?

Ja. Die laufenden Erträge aus z.B. Liquidity-Pools gelten grundsätzlich als steuerpflichtige Einkünfte. Je nach steuerlicher Auslegung werden diese mit dem persönlichen Einkommensteuersatz (0-45%) oder der Kapitalertragsteuer (25%) besteuert.

Wie hoch sind Steuern beim Liquidity-Mining?

Das hängt von der Art der Einkünfte ab. Werden die Erträge als sonstige Einkünfte gewertet, gelten die persönlichen Einkommensteuersätze (0–45 %). Bei alternativer Auslegung als Kapitalerträge wird pauschal mit 25 % besteuert (zzgl. Soli/KiSt).

Wo trage ich Liquidity-Mining-Einkünfte in der Steuererklärung ein?

Wenn die Erträge als sonstige Einkünfte gelten: In der Anlage SO. Bei Kapitalerträgen: In der Anlage KAP. Im Zweifel sollte ein Steuerberater hinzugezogen werden oder du nutzt den CoinTracking Full-Service zur Einordnung und Dokumentation.

Was ist Liquidity-Mining?

Beim Liquidity-Mining stellst du Kryptowährungen einem Liquiditätspool auf einer dezentralen Plattform zur Verfügung, um einen automatisierten Handel zu ermöglichen. Im Gegenzug erhältst du dafür Token als Belohnung.

Fazit zur Besteuerung von Liquidity-Mining

Liquidity-Mining ist steuerlich anspruchsvoll - gerade weil es unterschiedliche Auslegungen zur Besteuerung gibt. Ob steuerpflichtige Veräußerung, sonstige Einkünfte oder Kapitaleinkünfte: In vielen Fällen entscheidet der Einzelfall. Mit CoinTracking kannst du all deine Transaktionen automatisch dokumentieren und übersichtliche Steuerberichte erstellen. Der CoinTracking Full-Service unterstützt dich dabei auf Wunsch individuell und sorgt dafür, dass auch komplexe DeFi-Aktivitäten wie Liquidity Mining korrekt dokumentiert und versteuert werden.

Haftungsausschluss: Alle oben bereitgestellten Informationen dienen nur zu Informationszwecken und sollten nicht als professionelle Anlage-, Rechts- oder Steuerberatung angesehen werden. Sie sollten Ihre eigene Recherche durchführen oder sich bei der Anlage an einen professionellen Finanzberater wenden.