Viele Anleger verleihen ihre Kryptowährungen an Börsen oder DeFi-Protokolle und kassieren dafür laufende Erträge. Im Gegensatz zu klassischen Kursgewinnen gelten beim Lending aber andere steuerliche Regelungen. Es kommt nicht nur auf den Zeitpunkt des Zuflusses an, sondern auch auf die richtige Einordnung der Einnahmen. In diesem Artikel zeigen wir dir, wie du Krypto-Lending korrekt versteuerst, was du zur Haltefrist wissen musst und wie sich Steuern sparen lassen.

Alles Wichtige zur Besteuerung von Kryptowährungen findest du in unserem Guide zur Krypto-Steuer in Deutschland.

Das Wichtigste auf einen Blick

- Lending-Rewards gelten als sonstige Einkünfte und werden mit dem persönlichen Einkommensteuersatz versteuert.

- Es gilt eine Freigrenze von 256 € pro Jahr für sonstige Einkünfte.

- Die Rewards sind beim Zufluss steuerpflichtig.

- Beim Verkauf gilt eine einjährige Haltefrist und die Freigrenze von 1000 € pro Jahr für private Veräußerungsgeschäfte.

Was ist Lending?

Beim Krypto-Lending verleihst du deine Kryptowährungen, wie zum Beispiel Bitcoin oder Ethereum, an Dritte und erhältst dafür Zinsen. Der Verleih erfolgt entweder über zentrale Plattformen (z. B. Börsen wie Binance) oder über dezentrale Protokolle (z. B. Aave oder Compound).

Wie funktioniert Krypto-Lending?

Beim Krypto-Lending stellst du deine Coins zur Verfügung und erhältst im Gegenzug regelmäßige Zinszahlungen, typischerweise in derselben oder einer anderen Kryptowährung. Je nach Plattform kannst du das Lending flexibel gestalten oder deine Coins für eine festgelegte Dauer sperren. Diese Form der passiven Einkommensgenerierung ist technisch unkompliziert und daher beliebt bei Krypto-Investoren.

Verfolge dein Portfolio ohne Probleme

Krypto-Lending: Steuerliche Behandlung im schnellen Überblick

Lending-Steuer: Wie die Zinserträge versteuert werden

Die Zinsen, die du durch das Verleihen deiner Kryptowährungen erhältst, sind in Deutschland steuerpflichtig. Sie zählen steuerlich nicht zu Kapitalerträgen wie Zinsen auf einem Sparbuch, sondern werden als sonstige Einkünfte behandelt.

- Besteuerung beim Zufluss: Sobald die Coins in deiner Wallet gutgeschrieben werden, musst du sie mit dem aktuellen Marktwert in Euro versteuern.

- Steuersatz: Die Steuer richtet sich nach deinem persönlichen Einkommensteuersatz - je nach Gesamteinkommen liegt dieser zwischen 0 und 45 %.

- Es gilt eine Freigrenze von 256 € pro Jahr: Liegt die Summe für alle sonstigen Einkünfte darunter, musst du keine Steuern darauf zahlen. Wird die Grenze überschritten, ist der komplette Betrag steuerpflichtig.

Krypto-Lending-Freigrenze

Wenn du durch Krypto-Lending Zinsen erhältst, gilt die steuerliche Freigrenze von 256 € pro Jahr für sonstige Einkünfte.

- Bleiben die gesamten Einkünfte unter 256 €, musst du darauf keine Steuern bezahlen.

- Wird die Grenze auch nur um einen Cent überschritten, ist der gesamte Betrag steuerpflichtig und nicht nur der Betrag darüber hinaus.

- Die Freigrenze gilt pro Kalenderjahr und pro Person für alle sonstigen Einkünfte.

Tipp: Behalte auch andere sonstige Einkünfte im Auge, da diese zusammen mit den Zinserträgen aus dem Lending versteuert werden. Mehr erfährst du in unseren Artikeln zur Staking-Steuer, Mining-Steuer und Airdrop-Steuer.

CoinTracking – Dein Steuerassistent!

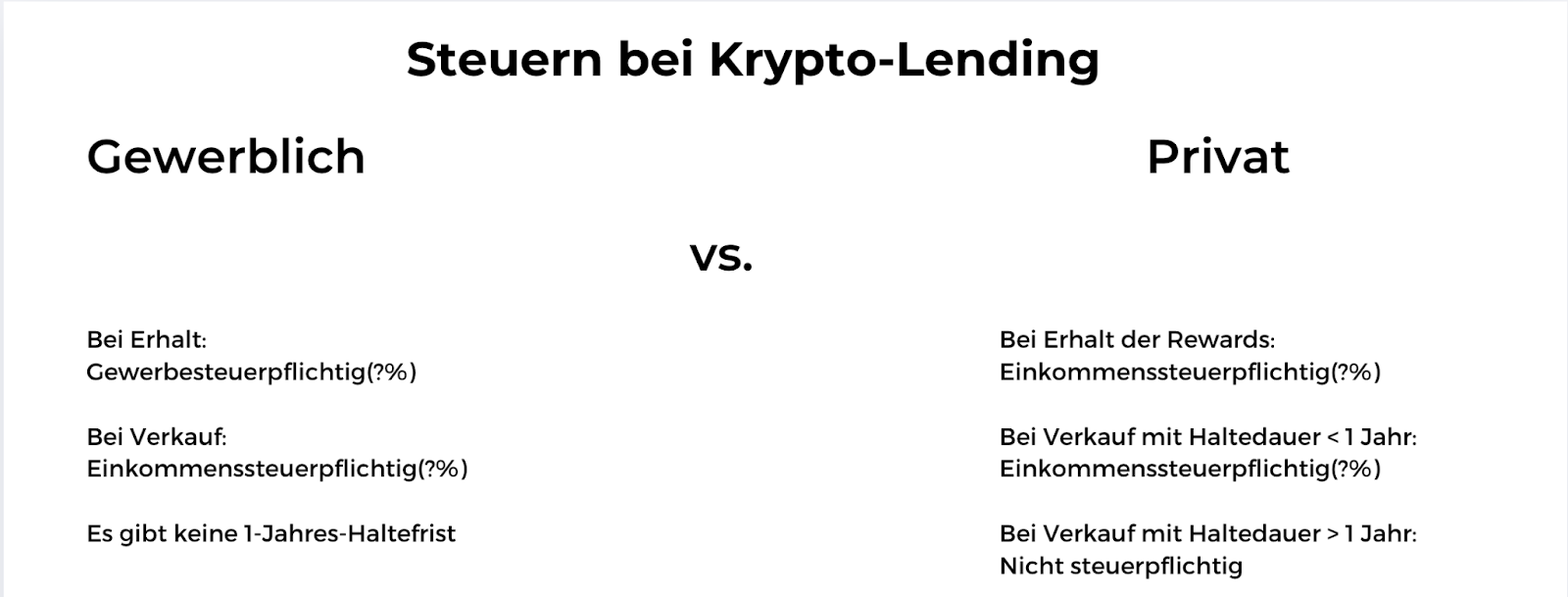

Private vs Gewerbliche Lending-Steuer

In den meisten Fällen wird Krypto-Lending in Deutschland als private Tätigkeit eingestuft. Die Zinserträge zählen dann zu den sonstigen Einkünften und werden beim Zufluss mit dem persönlichen Einkommensteuersatz versteuert.

Wird das Krypto-Lending jedoch in einem Ausmaß betrieben, das den Rahmen einer privaten Tätigkeit überschreitet, kann das Finanzamt deine Tätigkeit als gewerblich einstufen.

Wann wird Krypto-Lending als gewerblich eingestuft?

Das Finanzamt kann deine Tätigkeit als gewerbliches Krypto-Lending bewerten, wenn bestimmte Kriterien erfüllt sind. Dazu zählen unter anderem:

- Du betreibst Lending regelmäßig und im großen Umfang

- Es liegt eine Gewinnerzielungsabsicht mit unternehmerischer Struktur vor

- Du nimmst am wirtschaftlichen Verkehr teil und hast eine öffentliche Präsenz (z. B. mit eigener Website oder Serviceangebot)

Was passiert, wenn das Finanzamt dein Lending als gewerblich einstuft?

Wird dein Krypto-Lending als gewerblich eingestuft, ergeben sich daraus wichtige steuerliche Pflichten und Konsequenzen:

- Gewerbeanmeldung und ggf. Gewerbesteuerpflicht

- Pflicht zur Buchführung und eventuell Umsatzsteuer

- Bei gewerblicher Tätigkeit entfällt die Haltefrist

- Verluste und Betriebsausgaben sind abzugsfähig

Hinweis: Ob eine gewerbliche Tätigkeit vorliegt, entscheidet das Finanzamt im Einzelfall. Wenn du unsicher bist, lohnt sich ein Gespräch mit dem CoinTracking Full-Service.

Wie wirken sich Lending-Verluste auf die Steuer aus?

Wenn du Coins aus dem Lending mit Verlust verkaufst, kannst du diesen Verlust mit Gewinnen aus anderen privaten Veräußerungsgeschäften verrechnen - zum Beispiel mit Gewinnen aus dem Handel mit Kryptowährungen oder NFTs. Dadurch kannst du dein steuerpflichtiges Einkommen senken und effektiv Steuern sparen.

Info: Mehr dazu findest du in unserem großen Artikel zur Krypto-Steuer in Deutschland, sowie im Guide zur NFT-Steuer.

Haltefrist beim Lending

Beim Verleihen deiner Coins geht es nicht nur um laufende Zinsen - auch der spätere Verkauf der erhaltenen Coins kann steuerliche Folgen haben. Entscheidend ist dabei, ob die Krypto-Haltefrist beim Verkauf bereits abgelaufen ist.

Keine Verlängerung der Haltefrist beim Lending

Anders als früher häufig angenommen, führt das Verleihen von Kryptowährungen zu keiner Verlängerung der Haltefrist auf zehn Jahre. Kryptowährungen, die zum Lending eingesetzt werden, behalten ihre ursprüngliche Haltefrist. Folgendes gilt beim Verkauf:

- Für Coins, die du durch Lending neu erhältst, beginnt eine neue Haltefrist von einem Jahr ab dem Zuflussdatum.

- Verkaufst du diese Coins innerhalb eines Jahres ab dem Erhalt, ist der Gewinn steuerpflichtig, wenn die Freigrenze von 1.000 € überschritten wird.

- Nach Ablauf der Haltefrist von einem Jahr kannst du die Coins steuerfrei verkaufen.

Beispielrechnung zur Lending-Steuer

Du verleihst 1 ETH im Mai 2025 über eine zentrale Plattform für sechs Monate. Jeden Monat erhältst du Rewards bzw. Zinszahlung von 0,01 ETH. Der Marktwert dieser 0,01 ETH liegt zum jeweiligen Zuflusszeitpunkt bei 30 €.

- Jede monatliche Zinszahlung gilt als sonstige Einkunft und muss mit dem jeweiligen Euro-Marktwert versteuert werden - also 6 × 30 € = 180 € Gesamtertrag im Jahr 2025.

- Da du unter der Freigrenze von 256 € für sonstige Einkünfte bleibst, ist dieser Betrag steuerfrei.

- Die erhaltenen 0,06 ETH unterliegen ab dem jeweiligen Zuflusszeitpunkt einer neuen einjährigen Haltefrist.

Du verkaufst die 0,06 ETH im Juni 2027 für 600 €. Da die Rewards mehr als ein Jahr gehalten wurden, ist der gesamte Gewinn aus dem Verkauf steuerfrei.

Welche Steuerpflichten gibt es beim Lending?

Wer mit Kryptowährungen handelt und Zinsen mit Lending verdient, sollte seine Pflichten gegenüber dem Finanzamt ernst nehmen. Folgendes musst du beachten:

- Lending-Zinsen müssen in der Steuererklärung angegeben werden.

- Zuflussdatum und Marktwert in Euro müssen exakt nachvollziehbar sein, am besten mit den Transaktionsdaten aus dem CoinTracking Steuerreport.

- Verkäufe von erhaltenen Lending-Rewards musst du ebenfalls dokumentieren - inkl. Anschaffungsdatum (Zufluss), Verkaufspreis, Haltedauer und Gewinn.

- Nicht geclaimte Zinsen gelten spätestens bis zum 31.12. als zugeflossen und sind steuerpflichtig. Siehe dir dazu auch unseren Artikel zum neuen BMF-Schreiben an.

- Für jede steuerpflichtige Transaktion gilt die Nachweispflicht gegenüber dem Finanzamt.

- Die Steuererklärung muss bis zum 31. Juli des Folgejahres beim Finanzamt eingereicht werden.

Wie kann man Steuern sparen beim Lending?

Auch beim Krypto-Lending gibt es legale Möglichkeiten, die Steuerlast zu senken. Hier die wichtigsten Tipps, wie du mehr von deinen Lending-Erträgen behalten kannst:

1. Freigrenze für sonstige Einkünfte

Bleiben deine gesamten sonstigen Einkünfte pro Jahr unter 256 €, musst du darauf keine Steuern zahlen.

Info: Behalte auch weitere sonstige Einkünfte im Blick, da diese zusammengezählt werden. Dazu gehören zum Beispiel Staking-Rewards oder Mining-Rewards.

2. Freigrenze für private Veräußerungsgeschäfte

Wenn du Lending-Rewards innerhalb eines Jahres verkaufst, gilt in Deutschland die Freigrenze für private Veräußerungsgeschäfte. Gewinne unter 1.000 € pro Jahr bleiben damit steuerfrei.

3. Haltefrist beachten

Verkaufst du nach Ablauf der einjährigen Haltefrist für Kryptowährungen, ist der Gewinn steuerfrei.

4. Verluste gezielt realisieren

Wenn du Lending-Rewards mit Verlust verkaufst, kannst du diese Verluste mit Gewinnen aus anderen privaten Veräußerungsgeschäften verrechnen und so dein steuerpflichtiges Einkommen senken.

5. Dokumentation als Grundlage

Eine saubere Aufzeichnung aller Lending-Zuflüsse, Marktwerte und Verkaufsdaten ist gesetzlich vorgeschrieben und hilft dir, die Freigrenzen und Haltefristen steuerlich optimal zu nutzen.

6. Professionelle Hilfe nutzen

Je umfangreicher deine Lending-Aktivitäten, desto größer das Risiko von Fehlern und desto wichtiger ist fachkundiger Rat. Der CoinTracking Full-Service analysiert deine Transaktionen und erstellt einen rechtskonformen Steuerbericht für das Finanzamt. Auf Wunsch übernimmt ein erfahrenes Expertenteam sogar die komplette Einreichung deiner Steuererklärung.

Lending-Einkünfte richtig in der Steuererklärung angeben

Die Krypto-Steuererklärung reichst du zusammen mit deiner jährlichen Einkommensteuererklärung über ELSTER ein - dem elektronischen Steuerportal der deutschen Finanzverwaltung.

Wenn du als Privatperson steuerpflichtige Lending-Einkünfte erzielst, musst du diese in deiner Steuererklärung angeben. Relevant dafür sind vor allem das Hauptformular ESt 1 A und die Anlage SO.

Der beste Krypto-Steuer Rechner!

Lending-Gewinne und -Verluste in der Steuererklärung angeben

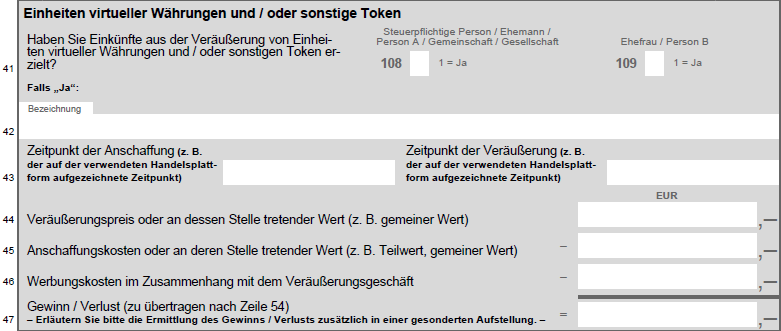

Gewinne und Verluste aus privaten Veräußerungsgeschäften (dazu zählen Verkäufe von Lending-Rewards) werden in der Anlage SO unter „Einheiten virtueller Währungen und / oder sonstige Token“ erfasst.

Die steuerlichen Gewinne oder Verluste ergeben sich aus der Differenz zwischen dem Verkaufserlös und dem ursprünglichen Kaufpreis (Anschaffungskosten). Zur Berechnung des zu versteuernden Gewinns können Werbekosten (z.B. Transaktionsgebühren) abgezogen werden.

Ausfüllhilfe Anlage SO - Private Veräußerungsgeschäfte:

Zeile 41: Trage in Box 108 eine “1” ein.

Zeile 42: Gib "Kryptowährungen" an und verweise auf den CoinTracking Steuerreport.

Zeile 43-46: Verweise auf den CoinTracking Steuerreport.

Zeile 47: Trage den gesamten Gewinn bzw. Verlust ein. Du findest diese Info in deinem CoinTracking Steuerreport.

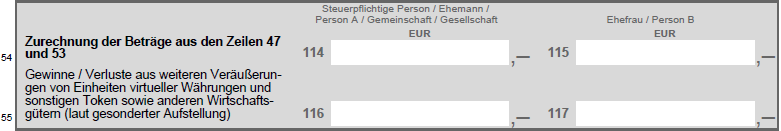

Zeile 54: Übertrage den Wert aus Zeile 47 in die Box 114 und verweise auf den CoinTracking Steuerreport. Sofern auch noch Gewinne oder Verluste aus anderen Wirtschaftsgütern vorhanden sind, müssen diese zugerechnet werden.

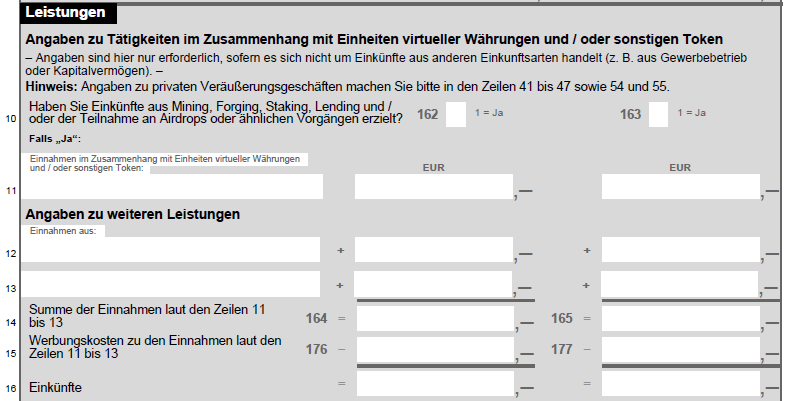

Lending-Einkommen in der Steuererklärung angeben

Laufende Einkünfte aus dem Lending werden auch in der Anlage SO im Bereich “Leistungen” erfasst.

Ausfüllhilfe Anlage SO - Einkünfte:

Zeile 10: Trage in der Box 162 eine “1” ein.

Zeile 11: Art der Einkünfte und den entsprechenden Wert eintragen. Verweise auf den CoinTracking Steuerreport.

Zeile 12, 13: Weitere Einkunftsarten angeben, sofern relevant.

Zeile 14: Summe aus den Angaben in den Zeilen 11, 12 und 13.

Zeile 15: Angabe von Werbungskosten (z.B. Transaktionskosten).

Zeile 16: Ergebnis der Einkünfte (Differenz aus Zeile 14 und 15).

Abgabefrist für die Steuererklärung

Abgabefrist für die Steuererklärung von 2024:

- Ohne Steuerberater: 31. Juli 2025

- Mit Steuerberater: 30. April 2026

Abgabefrist für die Steuererklärung von 2025:

- Ohne Steuerberater: 31. Juli 2026

- Mit Steuerberater: 28. Februar 2027

Lending-Steuern im Ausland

Zinsen mit Krypto verdienen funktioniert im Prinzip weltweit, jedoch mit unterschiedlichen Regelungen bei der Besteuerung.

Lending-Steuer in Österreich

In Österreich werden Einkünfte aus Krypto-Lending sowohl beim Zufluss als auch beim Verkauf pauschal mit 27,5 % besteuert. Alle Informationen findest du in unserem Artikel zur Lending-Steuer in Österreich.

Lending-Steuer in der Schweiz

In der Schweiz gelten Einkünfte aus Krypto-Lending in der Regel als Einkommen und sind mit dem individuellen Einkommensteuersatz zu versteuern. Gewinne aus dem Verkauf von Kryptowährungen sind steuerfrei. Schaue dir dazu unseren Artikel zur Krypto-Steuer in der Schweiz an.

Krypto-Lending Steuern in Deutschland [2025]

Wie wird Krypto-Lending versteuert?

Die Zinsen aus dem Lending zählen in Deutschland zu den sonstigen Einkünften und werden beim Zufluss mit dem persönlichen Einkommensteuersatz (0-45%) versteuert. Dabei gilt eine Freigrenze von 256 € pro Jahr.

Wie hoch sind die Steuern beim Lending?

Das hängt von deinem Einkommen ab, es gibt keinen pauschalen Steuersatz. Maßgeblich ist dein individueller Einkommensteuersatz, der zwischen 0 und 45% liegt.

Gibt es eine Haltefrist beim Lending?

Ja. Für jeden Zufluss von Lending-Zinsen beginnt eine neue einjährige Haltefrist. Nach Ablauf dieser Frist ist der Verkauf steuerfrei.

Wo trage ich Lending-Einkünfte in der Steuererklärung ein?

Lending-Einkünfte sind in der jährlichen Einkommensteuererklärung anzugeben. Diese müssen in der Anlage SO unter der Kategorie "Leistungen" aufgeführt werden.

Ist Lending steuerfrei?

Private Lending-Einkünfte sind steuerfrei, wenn du unter der Freigrenze von 256 € pro Jahr bleibst. Des Weiteren kannst du nach Ablauf der einjährigen Haltefrist deine Kryptowährungen steuerfrei verkaufen.

Fazit zur Lending-Steuer in Deutschland

Zinserträge aus Krypto-Lending sind in Deutschland grundsätzlich steuerpflichtig, die geltenden Freigrenzen geben dir jedoch etwas finanziellen Spielraum. Eine lückenlose Dokumentation ist dabei verpflichtend und Voraussetzung für eine rechtssichere Steuererklärung. Mit CoinTracking dokumentierst du deine Lending-Erträge automatisch, erfüllst alle Pflichten gegenüber dem Finanzamt und holst steuerlich das Maximum für dich heraus.

Haftungsausschluss: Alle oben bereitgestellten Informationen dienen nur zu Informationszwecken und sollten nicht als professionelle Anlage-, Rechts- oder Steuerberatung angesehen werden. Sie sollten Ihre eigene Recherche durchführen oder sich bei der Anlage an einen professionellen Finanzberater wenden.