Ob du Bitcoin einfach nur langfristig hältst, regelmäßig tradest oder deine Coins für Käufe nutzt – steuerlich ist entscheidend, wann, wie und wie viel du verkaufst. Und wer sich bei Haltefristen, Freigrenzen oder Dokumentationspflichten nicht auskennt, zahlt am Ende vielleicht mehr als nötig. In diesem Artikel zeigen wir dir, wie Bitcoin in Deutschland versteuert wird, wann Gewinne steuerfrei sind und wie du mit kluger Planung unnötige Steuern vermeidest.

Alle wichtigen Informationen zur allgemeinen Besteuerung von Kryptowährungen in Deutschland haben wir auch in einem großen Artikel zusammengefasst.

Das Wichtigste zur Bitcoin-Steuer auf einen Blick

- Der Bitcoin-Verkauf innerhalb eines Jahres ist steuerpflichtig und wird mit dem persönlichen Einkommensteuersatz (0-45 %) versteuert.

- Nach Ablauf der einjährigen Haltefrist ist der Verkauf steuerfrei.

- Es gilt eine Freigrenze von 1.000 € pro Jahr für private Veräußerungsgeschäfte.

- Auch das Tauschen von Bitcoin gegen andere Coins oder Stablecoins gilt steuerlich als Veräußerung.

Müssen Bitcoins in Deutschland versteuert werden?

Kurz gesagt: Es kommt drauf an. Gewinne aus dem Verkauf, Tausch oder der Nutzung von Bitcoin sind in Deutschland in bestimmten Situationen steuerpflichtig.

Wenn du Bitcoin innerhalb eines Jahres nach dem Kauf wieder veräußerst – egal ob gegen Euro, eine andere Kryptowährung oder eine Ware – musst du den Gewinn versteuern, sofern die Freigrenze für private Veräußerungsgeschäfte (dazu gehört der Verkauf von Bitcoin und anderen Kryptowährungen) überschritten wird.

Tipp: Auch eine steuerfreie Veräußerung ist möglich – Nach Ablauf der Krypto-Haltefrist von einem Jahr ist der Gewinn aus dem Verkauf von Bitcoin und anderen Kryptowährungen steuerfrei.

Ab wann gilt der Handel mit Bitcoin als gewerblich?

In der Regel gilt der Handel mit Bitcoin nicht als gewerblich. Wenn du aber in großem Umfang, systematisch und mit Gewinnerzielungsabsicht handelst, kann das Finanzamt eine gewerbliche Tätigkeit annehmen.

In diesem Fall empfehlen wir dir, mit dem CoinTracking Full-Service zusammenzuarbeiten. Krypto-Steuerexperten kümmern sich dort um deine persönliche Situation, bereiten alle Transaktionen auf und übermitteln für dich die Steuererklärung an das Finanzamt.

Welche Steuerpflichten gibt es bei Bitcoin in Deutschland?

- Dokumentationspflicht: Du musst alle Bitcoin-Transaktionen vollständig aufzeichnen – unter anderem mit Datum, Menge, Anschaffungskosten, Verkaufswert

- Steuererklärungspflicht: Steuerpflichtige Gewinne aus Bitcoin-Verkäufen müssen in der jährlichen Einkommensteuererklärung deklariert werden.

- Abgabefrist: Die Steuererklärung muss in der Regel bis zum 31. Juli des Folgejahres beim Finanzamt eingereicht werden.

- Beweispflicht: Du bist gegenüber dem Finanzamt in der Pflicht, alle steuerlich relevanten Vorgänge nachzuweisen.

Tipp: Mit CoinTracking behältst du alle Transaktionen im Blick und erhältst einen rechtskonformen Steuerbericht für das Finanzamt.

Vereinfache deine Bitcoin-Steuererklärung

Wie hoch sind die Bitcoin-Steuern?

Wenn du Bitcoin innerhalb der einjährigen Haltefrist mit Gewinn verkaufst, musst du diesen Gewinn mit deinem persönlichen Einkommensteuersatz versteuern. Dieser hängt von deinem gesamten zu versteuernden Einkommen ab – er beginnt bei 0 % und kann bis zu 45 % betragen.

Wie berechnet man Bitcoin-Steuern?

Um deine Steuerlast zu berechnen, muss zuerst der Gewinn ermittelt werden. Dabei ist auch der Verkaufszeitpunkt entscheidend - verkaufst du erst nach der einjährigen Haltefrist, musst du keine Steuern auf den Gewinn zahlen. Um den Gewinn zu berechnen empfehlen wir dir einen Krypto-Steuer-Rechner, du kannst aber auch folgende Formel verwenden:

Falls du mehrere Bitcoin-Verkäufe im Jahr durchgeführt hast, kommt die FiFo-Methode zur Anwendung: „First in, first out“ bedeutet, dass beim Verkauf die zuerst angeschafften Coins als zuerst verkauft gelten.

Beispiel 1: Bitcoin-Gewinnberechnung nach Ablauf der Haltefrist

Beispiel 2: Bitcoin-Gewinnberechnung vor Ablauf der Haltefrist

Die Bitcoin-Gewinne werden deinem übrigen Einkommen hinzugerechnet und mit dem entsprechenden Einkommensteuersatz versteuert. Dieser richtet sich nach deinem gesamten zu versteuernden Jahreseinkommen. Bei einem Steuersatz von zum Beispiel 30% beträgt die Steuer 885 € (2.950 x 30%).

Einkommensteuertabelle für das Steuerjahr 2025 in Deutschland

Die Höhe der Steuer hängt direkt von deinem persönlichen Einkommensteuersatz ab. In Deutschland gilt das progressive Steuersystem – je höher dein Einkommen, desto höher dein Steuersatz.

Dein Krypto-Portfolio-Manager!

Bitcoin-Freigrenze und Freibetrag

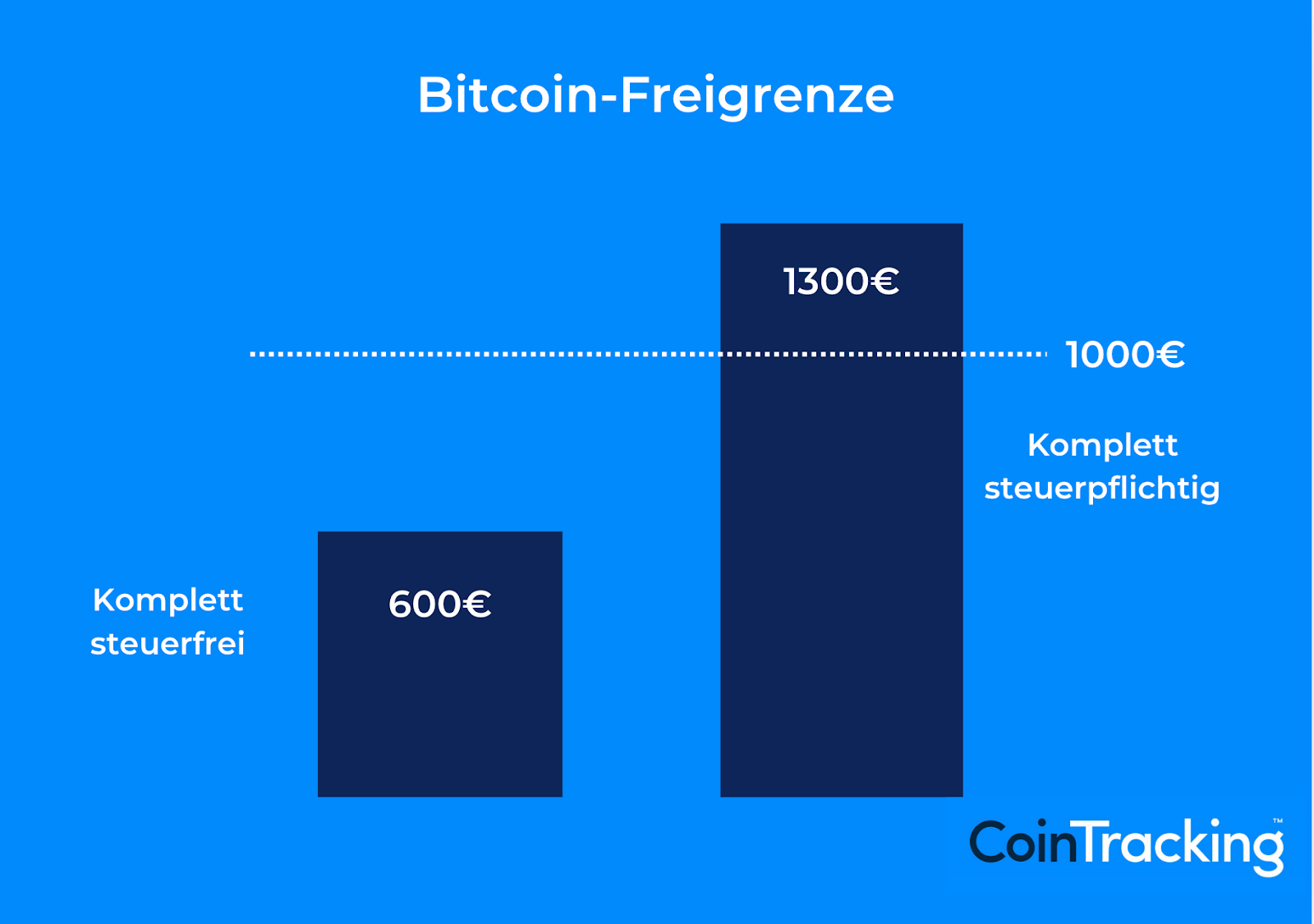

Beim privaten Handel mit Bitcoin gilt in Deutschland eine Freigrenze von 1.000 € pro Kalenderjahr für sogenannte private Veräußerungsgeschäfte. Diese Grenze ist besonders wichtig für Kleinanleger und funktioniert anders als ein Freibetrag:

- Freigrenze bedeutet: Liegt dein Gesamtgewinn aus allen privaten Veräußerungsgeschäften (z. B. Bitcoin, Ethereum, NFTs, Gold) unter 1.000 €, ist der Gewinn komplett steuerfrei.

- Wird die Grenze auch nur um 1 € überschritten, ist der gesamte Gewinn steuerpflichtig und nicht nur der übersteigende Teil.

- Die Freigrenze gilt pro Person und Kalenderjahr

Abgrenzung zur Freibetrag-Regelung: Ein Freibetrag (z. B. der Grundfreibetrag bei der Einkommensteuer) stellt sicher, dass ein bestimmter Betrag stets steuerfrei bleibt - nur der darüber hinausgehende Anteil wird besteuert. Wird hingegen eine Freigrenze überschritten, unterliegt der gesamte Betrag ab dem ersten Euro der Besteuerung.

Wichtig: Veräußerungen Lending- oder Mining-Rewards zählen auch zu den privaten Veräußerungsgeschäften. Alle wichtigen Infos dazu findest du in unseren Artikeln zur Lending-Steuer und Mining-Steuer.

Beispielrechnung Bitcoin-Freigrenze

Die folgenden Beispiele zeigen dir anhand der Freigrenze, wann deine Bitcoin-Gewinne steuerfrei bleiben und wann sie voll versteuert werden müssen.

Beispiel 1: Gewinn unter der Freigrenze

Der Gewinn wurde innerhalb eines Jahres realisiert (also vor Ablauf der Haltefrist), bleibt aber trotzdem steuerfrei, da der Betrag unter der Freigrenze von 1.000 € liegt.

Beispiel 2: Gewinn über der Freigrenze

Der Gewinn wurde innerhalb eines Jahres realisiert (also vor Ablauf der Haltefrist) und muss zur Gänze versteuert werden, da der Betrag die Freigrenze von 1.000 € überschreitet.

Bitcoin-Haltedauer und Spekulationsfrist

Die sogenannte Spekulationsfrist oder Haltefrist ist einer der größten Steuervorteile für private Bitcoin-Anleger in Deutschland. Wenn du deine Bitcoins oder andere Kryptowährungen für mindestens ein Jahr hältst, ist der anschließende Verkauf komplett steuerfrei – egal, wie hoch dein Gewinn ist.

Wichtige Punkte zur Haltefrist:

- Die Haltefrist beträgt genau ein Jahr ab dem Kaufdatum

- Du musst deine Bitcoins also mindestens 1 Jahr besitzen, damit der Verkauf steuerfrei ist.

- Für jeden Kauf beginnt eine neue Krypto-Haltefrist.

- Auch für Einnahmen aus dem Lending, Staking oder Bitcoin-Mining gilt die Haltefrist. Alle wichtigen Infos zur Besteuerung findest du in unserem Artikel zur DeFi-Steuer in Deutschland.

Beispielrechnung FiFo

In Deutschland gilt bei der Veräußerung von Bitcoin standardmäßig das FiFo-Prinzip („First in, first out“). Das bedeutet: Die zuerst angeschafften Coins gelten steuerlich auch als zuerst verkauft – unabhängig davon, von welcher Wallet du die Bitcoins tatsächlich überträgst.

Beispiel: Bitcoin-Verkäufe mit FiFo-Prinzip

Nach dem FiFo-Prinzip gilt die zuerst gekaufte Bitcoin-Menge vom 01.01.25 als veräußert. Der Gewinn von 2.000 € (11.000-9.000) muss versteuert werden, da die Veräußerung innerhalb eines Jahres erfolgt und die Freigrenze überschritten wird.

Kann ich Werbungskosten von der Steuer absetzen?

Ja, unter bestimmten Bedingungen kannst du beim Handel mit Bitcoin auch Werbungskosten steuerlich geltend machen. Das gilt insbesondere bei steuerpflichtigen Veräußerungsgewinnen. Typische absetzbare Werbungskosten sind zum Beispiel:

- Handelsgebühren auf Börsen

- Netzwerk- und Transaktionsgebühren

- Kosten für Krypto-Steuertools wie CoinTracking

- Gebühren für Steuerberatung oder Rechtsberatung in Krypto-Steuerfragen

Wie werden Bitcoin-Zertifikate, Bitcoin ETFs und Bitcoin ETFs versteuert?

Nicht jeder kauft Bitcoin direkt, wenn er investieren möchte. Viele nutzen stattdessen börsengehandelte Produkte, um indirekt am Bitcoin-Kurs zu partizipieren. Diese Finanzprodukte unterliegen aber anderen steuerlichen Regeln als physisch erworbene Bitcoins.

Bitcoin-ETFs und ETNs

- Physisch hinterlegte Bitcoin-ETFs und ETNs (z. B. iShares Bitcoin-ETF) gelten steuerlich als Wertpapiere.

- Gewinne aus dem Verkauf unterliegen der Abgeltungsteuer von 25 % zzgl. Solidaritätszuschlag und ggf. Kirchensteuer.

- Ein Freibetrag von 1.000 € pro Jahr (Sparerpauschbetrag) kann genutzt werden.

- Es gilt keine Haltefrist.

- Die Steuer wird bei deutschen Banken automatisch abgeführt.

Bitcoin-Zertifikate

- Auch Bitcoin-Zertifikate zählen zu Finanzprodukten, nicht zu Kryptowährungen.

- Die Versteuerung erfolgt ebenfalls über die Abgeltungsteuer und es gelten dieselben Regeln wie bei ETFs/ETNs (Keine Haltefrist, automatische Steuerabfuhr über den Broker)

Wie kann man Steuern sparen und die Bitcoin-Steuer legal umgehen?

Auch wenn du auf Gewinne aus dem Bitcoin-Handel grundsätzlich Steuern zahlen musst, gibt es legale Möglichkeiten, die Steuerlast zu senken oder sogar ganz zu vermeiden:

1. Bitcoins mindestens ein Jahr halten

Verkäufe nach Ablauf der Spekulationsfrist sind komplett steuerfrei – egal wie hoch der Gewinn ist.

2. Freigrenze von 1.000 € nutzen

Bleibt dein Jahresgewinn unter dieser Grenze, musst du keine Steuern zahlen. Ideal für kleinere Verkäufe.

3. Verluste steuerlich geltend machen

Verluste aus Bitcoin-Verkäufen kannst du mit Gewinnen aus anderen privaten Veräußerungsgeschäften verrechnen. So senkst du deine steuerpflichtigen Gewinne.

4. Schenkung an Ehepartner

Bitcoin-Schenkungen an Ehepartner haben sehr hohe Freibeträge und beide Partner können ihre Freigrenzen und Haltefristen separat nutzen.

5. Dokumentation mit CoinTracking

Mit einer lückenlosen Aufzeichnung deiner Transaktionen behältst du den Überblick über Haltefristen, Gewinne und Verluste. Das hilft dir nicht nur bei der Steuererklärung, sondern auch, steueroptimiert zu verkaufen.

Tipp: Achte bei der Auswahl des besten Krypto-Steuerrechners auf Aktualität, Konformität mit den BMF-Vorgaben und unterstützte Importmöglichkeiten, um optimal davon zu profitieren.

Bitcoin-Steuer bei Veräußerung und Handel

Immer wenn du deine Bitcoins verkaufst, tauscht oder zum Bezahlen nutzt, kann das steuerliche Folgen haben. Entscheidend ist dabei nicht nur der Gewinn, sondern vor allem der Zeitpunkt der Veräußerung.

Bitcoin-Steuer beim Verkauf von Bitcoin

- Ein Verkauf gegen Euro oder eine andere Fiat-Währungen ist steuerpflichtig, wenn er innerhalb der einjährigen Haltefrist erfolgt und der Gewinn die Freigrenze von 1.000 € überschreitet.

- Nach Ablauf der Haltefrist ist der Verkauf steuerfrei.

Steuern beim Tauschen („Swap“) von Bitcoin

- Auch ein Swap (z. B. BTC gegen ETH) gilt steuerlich als Verkauf.

- Es gelten dieselben Regeln wie beim Verkauf gegen Euro.

Steuern beim Ausgeben & Bezahlen mit Bitcoin

- Auch beim Kauf von Waren oder Dienstleistungen mit Bitcoin liegt steuerlich ein Veräußerungsvorgang vor.

- Der Marktwert der gekauften Ware bestimmt den Verkaufspreis der verwendeten Bitcoins und somit den steuerpflichtigen Gewinn.

- Es gelten dieselben Regeln wie beim Verkauf gegen Euro.

Steuern beim Bitcoin-Trading in Deutschland

Der beste Krypto-Steuer Rechner!

Wann sind Bitcoin-Transaktionen steuerfrei?

Nicht jede Bitcoin-Transaktion löst automatisch eine Steuerpflicht aus. In bestimmten Fällen kannst du deine Bitcoins komplett steuerfrei nutzen:

Kauf von Bitcoin

Der bloße Erwerb von Bitcoin ist nicht steuerpflichtig. Du musst den Kauf nicht in deiner Steuererklärung angeben, solltest ihn aber gut dokumentieren, um bei einem späteren Verkauf die Haltefrist und Anschaffungskosten nachweisen zu können.

Tipp: Wir haben für dich auch ein paar wichtige Tipps zusammengefasst, worauf es beim Kauf von Kryptowährungen ankommt.

Transfer zwischen Wallets & Accounts

Die Übertragung von Bitcoin zwischen eigenen Wallets – beispielsweise von einer Börse auf eine Hardware-Wallet – stellt keine Veräußerung dar. Solange du der rechtliche Eigentümer der Wallets bist, entsteht dadurch keine Steuerpflicht.

Hard Forks & Soft Forks

Erhältst du neue Coins durch einen Hard Fork, entsteht keine unmittelbare Steuerpflicht. Die Besteuerung dieser Coins erfolgt erst beim Verkauf und unterliegt dann den Regelungen für private Veräußerungsgeschäfte.

Schenkungen von Bitcoin

Schenkungen bleiben innerhalb bestimmter Freibeträge steuerfrei, wobei für nahe Verwandte (z. B. Ehepartner, Kinder) besonders hohe Freibeträge gelten. Die beschenkte Person übernimmt zudem die ursprüngliche Haltedauer.

Erbschaften von Bitcoin

Auch beim Vererben von Bitcoin gelten hohe Freibeträge. Die Erben übernehmen ebenfalls die ursprüngliche Haltefrist.

Private Verkäufe nach Ablauf der Spekulationsfrist

Wenn du Bitcoin oder andere Kryptowährungen mindestens ein Jahr gehalten hast, kannst du sie komplett steuerfrei verkaufen. Das ist einer der größten Vorteile gegenüber beispielsweise Aktien.

Nutzung von Bitcoin innerhalb der Freigrenze

Liegt dein gesamter Gewinn aus allen privaten Veräußerungsgeschäften im Jahr unter 1.000 €, musst du keine Steuern zahlen – auch wenn die Coins weniger als ein Jahr gehalten wurden.

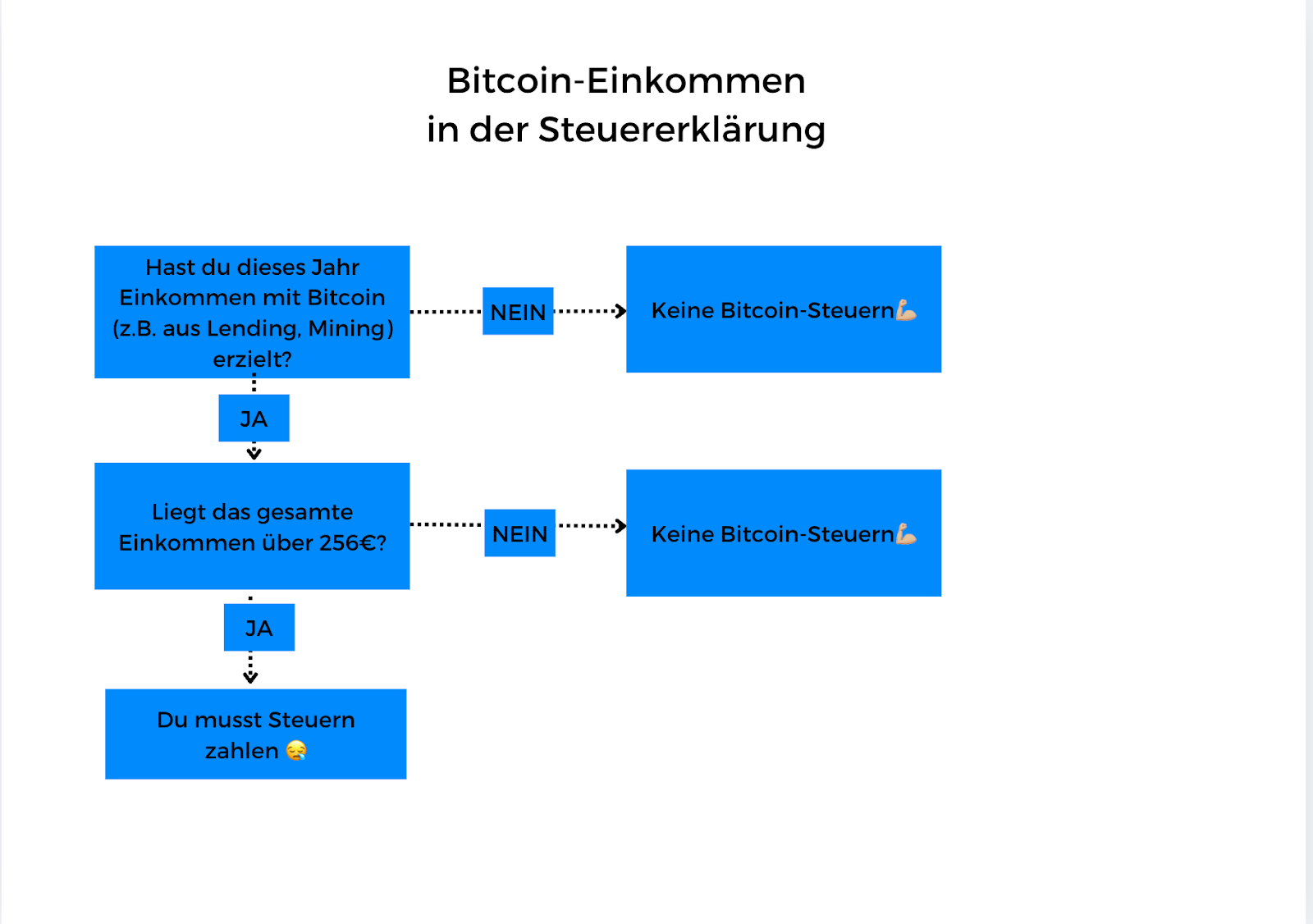

Einkünfte unterhalb der steuerlichen Freigrenzen

Wenn du Bitcoins beispielsweise durch Airdrops, Lending oder Mining erhältst, gibt es eine Freigrenze für sogenannte „sonstige Einkünfte“ von 256 € pro Jahr. Bleibst du darunter, bleiben diese Einkünfte steuerfrei.

Tipp: Schau dir dazu auch unsere Artikel zur Lending-Steuer, Mining-Steuer und Airdrop-Steuer an.

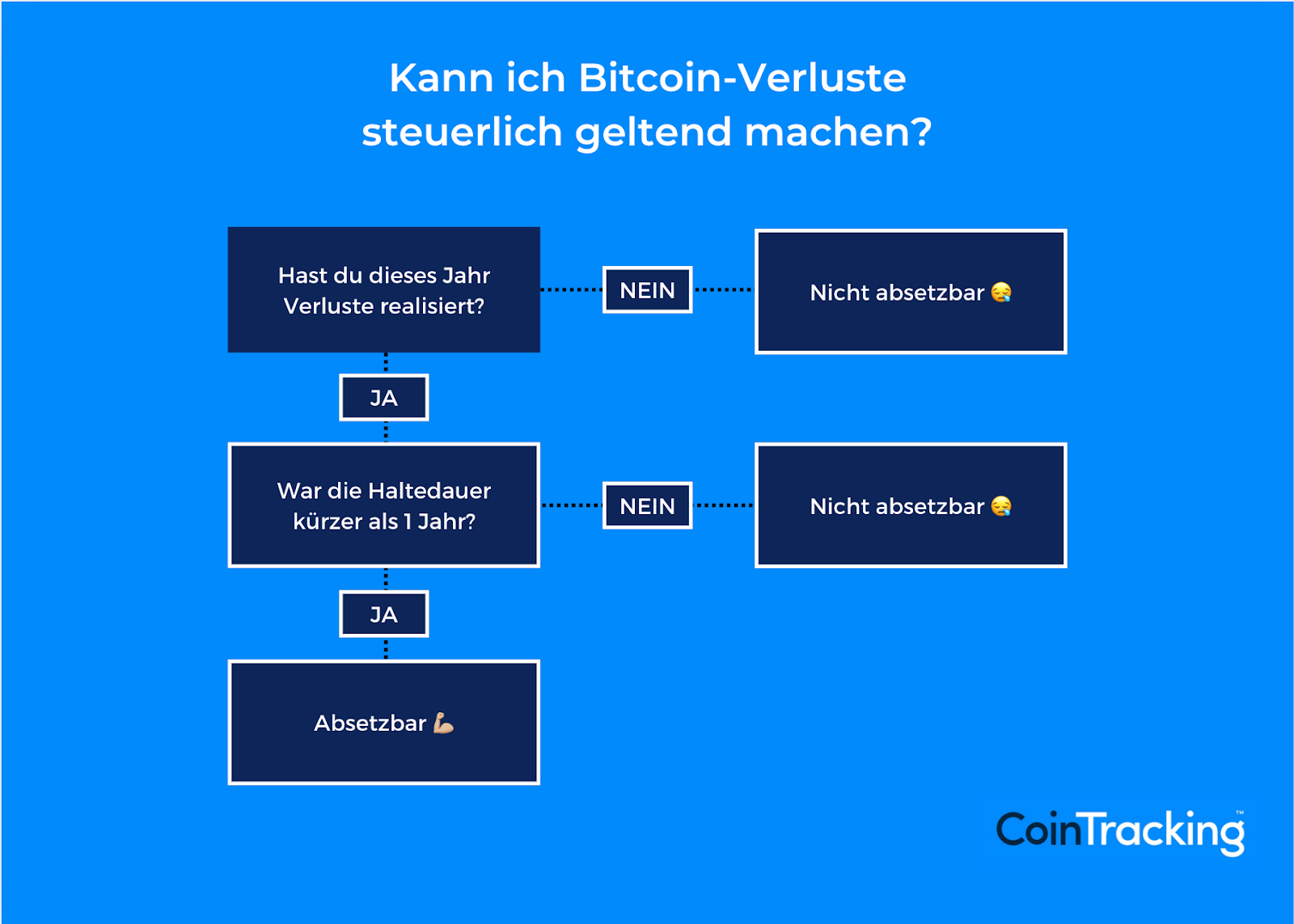

Wie wirken sich Bitcoin-Verluste auf die Steuer aus?

Auch wenn Verluste unangenehm sind – sie können genutzt werden, um steuerpflichtige Gewinne und somit die Steuerlast zu senken.

Verluste durch den Verkauf von Bitcoin

Wenn du Bitcoin mit Verlust verkaufst – also unter deinem damaligen Kaufpreis – kannst du diesen Verlust mit anderen Gewinnen aus privaten Veräußerungsgeschäften verrechnen. Das betrifft z. B. Gewinne aus dem Verkauf anderer Kryptowährungen, NFTs oder Edelmetallen.

Verluste durch Diebstahl von Bitcoin

Wurden dir Bitcoin zum Beispiel durch einen Wallet-Hack gestohlen, kannst du den Verlust nicht steuerlich geltend machen. Da kein Verkauf erfolgt ist, fehlt die Realisierung. Jedenfalls hilft es, den Vorfall nachweislich zu dokumentieren (z. B. Anzeige bei der Polizei) und sich professionellen Rat einzuholen.

Verluste durch Bitcoin-Scams

Auch bei Betrug, Rugpulls oder Exit-Scams liegt steuerlich kein realisierter Verlust vor. Eine Geltendmachung der Verluste gestaltet sich ähnlich wie beim Diebstahl schwierig und ist in der Regel nicht möglich.

Verluste durch Börsen-Insolvenzen (z.B. FTX)

Bei einer Börsenpleite verlierst du zwar den Zugriff auf deine Coins, steuerlich ist das aber nicht automatisch ein realisierter Verlust. Du kannst ggf. einen Forderungsausfall geltend machen, was jedoch komplex und oft langwierig ist.

Bitcoin-Steuererklärung richtig abgeben!

Die Bitcoin-Steuererklärung reichst du im Rahmen deiner jährlichen Einkommensteuererklärung über ELSTER ein - dem elektronischen Steuerportal der deutschen Finanzverwaltung.

Wenn du als Privatperson mit Bitcoin handelst und dabei steuerpflichtige Gewinne erzielst, musst du diese in deiner Steuererklärung angeben. Relevant dafür sind vor allem das Hauptformular ESt 1 A und die Anlage SO.

Bitcoin-Gewinne und -Verluste in der Steuererklärung angeben

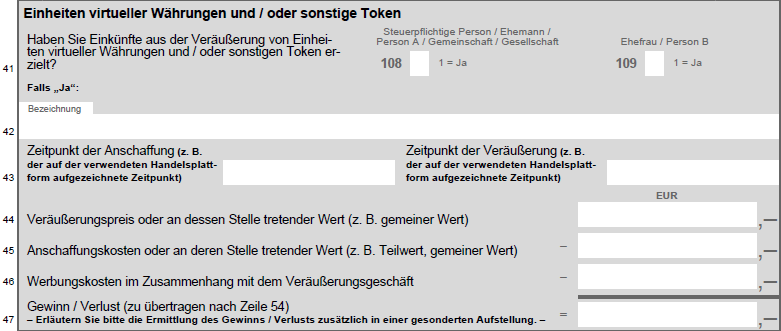

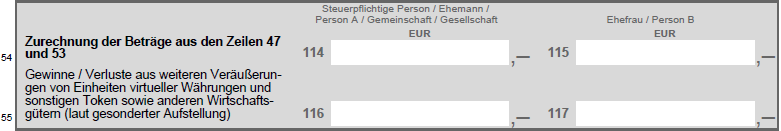

Gewinne und Verluste aus privaten Veräußerungsgeschäften (dazu zählen Verkäufe von Bitcoin) werden in der Anlage SO unter „Einheiten virtueller Währungen und / oder sonstige Token“ erfasst.

Die steuerlichen Gewinne oder Verluste ergeben sich aus der Differenz zwischen dem Verkaufserlös und dem ursprünglichen Kaufpreis (Anschaffungskosten). Zur Berechnung des zu versteuernden Gewinns können Werbekosten (z.B. Transaktionsgebühren) abgezogen werden.

Ausfüllhilfe Anlage SO - Private Veräußerungsgeschäfte:

Zeile 41: Trage in Box 108 eine “1” ein.

Zeile 42: Gib "Kryptowährungen" an und verweise auf den CoinTracking Steuerreport.

Zeile 43-46: Verweise auf den CoinTracking Steuerreport.

Zeile 47: Trage den gesamten Gewinn bzw. Verlust ein. Du findest diese Info in deinem CoinTracking Steuerreport.

Zeile 54: Übertrage den Wert aus Zeile 47 in die Box 114 und verweise auf den CoinTracking Steuerreport. Sofern auch noch Gewinne oder Verluste aus anderen Wirtschaftsgütern vorhanden sind, müssen diese zugerechnet werden.

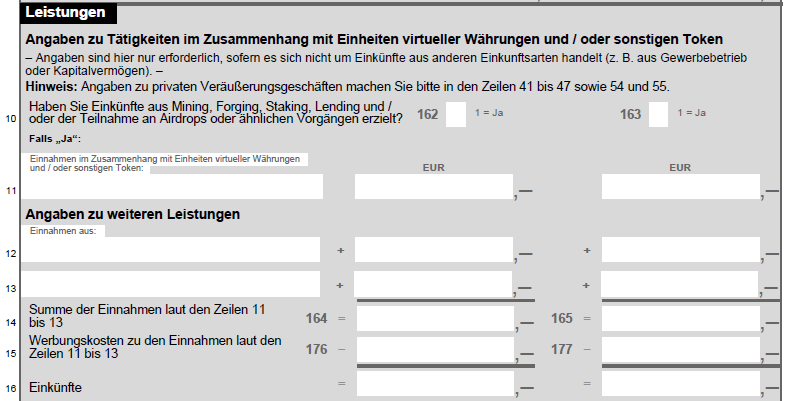

Bitcoin-Einkommen in der Steuererklärung angeben

Laufende Einkünfte aus Bitcoin (z.B. durch Lending oder Mining) werden auch in der Anlage SO im Bereich „Leistungen” erfasst.

Ausfüllhilfe Anlage SO - Einkünfte:

Zeile 10: Trage in der Box 162 eine “1” ein.

Zeile 11: Art der Einkünfte und den entsprechenden Wert eintragen. Verweise auf den CoinTracking Steuerreport.

Zeile 12-13: Weitere Einkunftsarten angeben, sofern relevant.

Zeile 14: Summe aus den Angaben in den Zeilen 11, 12 und 13.

Zeile 15: Angabe von Werbungskosten (z.B. Transaktionskosten).

Zeile 16: Ergebnis der Einkünfte (Differenz aus Zeile 14 und 15).

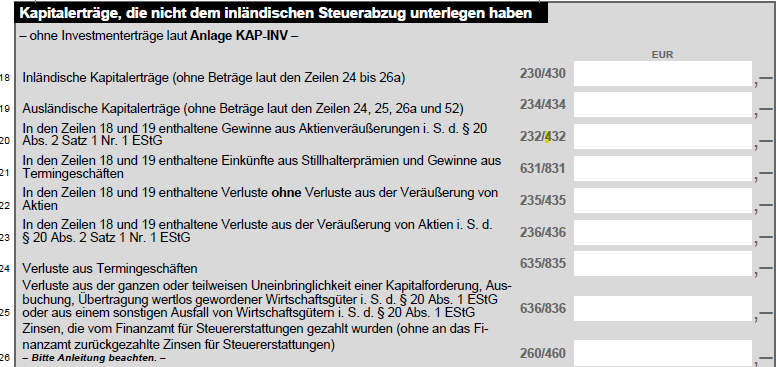

Termingeschäfte in der Steuererklärung angeben

Termingeschäfte mit Kryptowährungen (z.B. Futures und Optionen) gelten als Einkünfte aus Kapitalvermögen. Gewinne und Verluste müssen daher in der Anlage KAP (Einkünfte aus Kapitalvermögen) eingetragen werden.

Zeile 18-19: Trage alle erzielten Kapitalerträge je nach Ansässigkeit der verwendeten Börse (Inland oder Ausland) ein.

Zeile 21: Anteil an Gewinnen aus Termingeschäften

Zeile 24: Realisierte Verluste aus Termingeschäften

Bitcoin-Steuerbericht mit CoinTracking erstellen

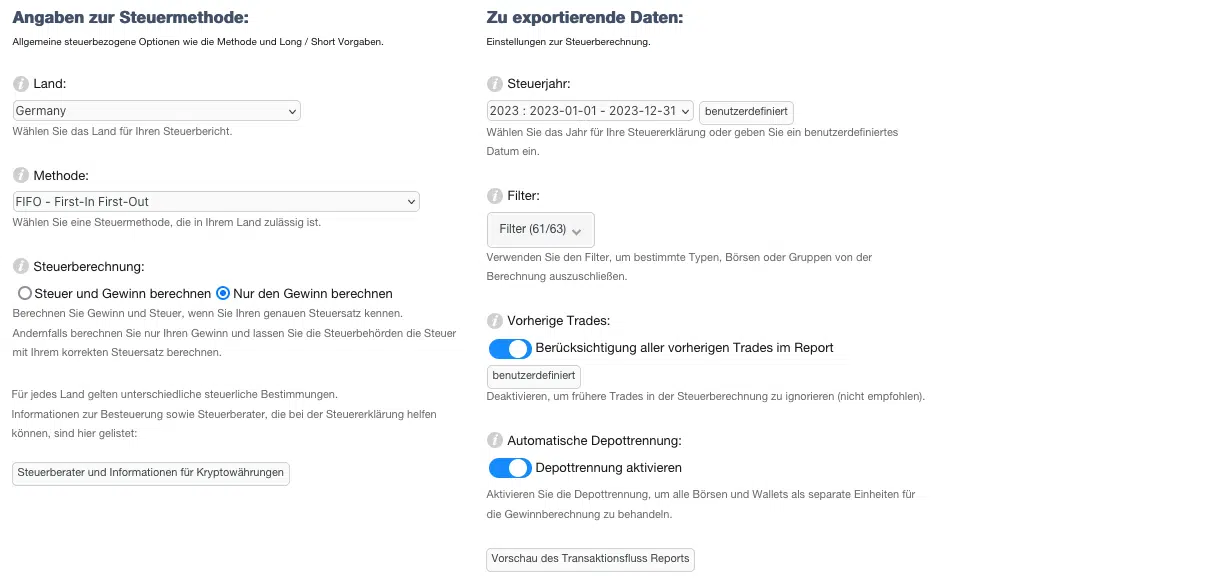

Sobald deine Bitcoin-Transaktionen korrekt in CoinTracking erfasst sind, kannst du den Steuerbericht mit wenigen Klicks generieren:

1️⃣ Melde dich in deinem CoinTracking-Konto an.

2️⃣ Gehe zum Menüpunkt „Steuer Report“.

3️⃣ Wähle deine bevorzugte Steuermethode (z. B. FIFO) und die gewünschten Exportoptionen.

4️⃣ Klicke auf „Neuen Steuer Report generieren“ - fertig!

Abgabefrist für die Bitcoin-Steuererklärung

Abgabefrist für die Steuererklärung von 2024:

- Ohne Steuerberater: 31. Juli 2025

- Mit Steuerberater: 30. April 2026

Abgabefrist für die Steuererklärung von 2025:

- Ohne Steuerberater: 31. Juli 2026

- Mit Steuerberater: 28. Februar 2027

Bitcoin-Steuern im Ausland

Die steuerliche Behandlung von Bitcoin unterscheidet sich je nach Land teils erheblich. Hier ein kurzer Überblick über zwei wichtige Nachbarländer:

Bitcoin-Steuern in Österreich

In Österreich werden Bitcoin-Gewinne pauschal mit 27,5 % Kapitalertragsteuer besteuert, unabhängig von der Haltedauer. Mehr dazu findest du in unserem Artikel zur Krypto-Steuer in Österreich.

Bitcoin-Steuern in der Schweiz

In der Schweiz gelten Bitcoin-Gewinne für Privatanleger als steuerfreie Kapitalgewinne.

Allerdings wird dein Bitcoin-Vermögen im Rahmen der Vermögenssteuer berücksichtigt. Mehr dazu findest du in unserem Artikel zur Krypto-Steuer in der Schweiz.

FAQ Bitcoin Steuer in Deutschland: Alle Infos & Tipps [2025]

Wie werden Bitcoin-Gewinne bei Steuererklärung angegeben?

Gewinne aus dem Verkauf von Bitcoin innerhalb der Haltefrist gelten als private Veräußerungsgeschäfte. Du trägst sie in der Anlage SO deiner Einkommensteuererklärung ein.

Müssen Bitcoin-Gewinne versteuert werden?

Ja, wenn du Bitcoin innerhalb eines Jahres verkaufst und dein Gewinn über der Freigrenze von 1.000 € liegt, ist der gesamte Gewinn steuerpflichtig. Nach einem Jahr Haltedauer ist der Verkauf steuerfrei.

Ist Bitcoin nach einem Jahr steuerfrei?

Ja. Wenn du deine Bitcoins länger als ein Jahr hältst, ist der Gewinn komplett steuerfrei, unabhängig von der Höhe des Gewinns.

Wie viel Steuern fallen auf Bitcoin an?

Die Höhe der Steuer, die auf Bitcoin-Gewinne erhoben wird, hängt vom individuellen Einkommensteuersatz ab. Dieser kann bis zu 45 % betragen, abhängig vom Gesamteinkommen. Es gilt eine Freigrenze von 1000 Euro.

Fazit zur Bitcoin-Steuer in Deutschland

Wer in Deutschland mit Bitcoin handelt, muss vor allem drei Dinge im Auge behalten: Die Haltefrist von einem Jahr, die Freigrenze von 1.000 € sowie eine lückenlose Dokumentation. Mit CoinTracking behältst du stets den Überblick über deine Transaktionen, Haltefristen und steuerpflichtigen Gewinne. Und falls du professionelle Unterstützung brauchst, steht dir der CoinTracking Full-Service bei der Aufbereitung deiner Steuerunterlagen zur Seite.

Haftungsausschluss: Alle oben bereitgestellten Informationen dienen nur zu Informationszwecken und sollten nicht als professionelle Anlage-, Rechts- oder Steuerberatung angesehen werden. Sie sollten Ihre eigene Recherche durchführen oder sich bei der Anlage an einen professionellen Finanzberater wenden.