Staking bringt dir passives Einkommen - doch auch das Finanzamt will mitverdienen. Wann musst du Steuern zahlen? Gilt eine Haltefrist? Und gibt es legale Wege, deine Steuerlast zu senken? In diesem Guide findest du die wichtigsten Antworten zu den Staking-Steuern in Deutschland, verständlich und auf den Punkt.

Falls du eine umfassende Übersicht zur gesamten Krypto-Besteuerung in Deutschland suchst, schau dir unseren Krypto-Steuer Guide für Deutschland an.

Das Wichtigste auf einen Blick

- Staking-Rewards sind steuerpflichtig und unterliegen der Einkommensteuer.

- Verkaufst du erhaltene Rewards frühestens nach einem Jahr, ist der Gewinn steuerfrei.

- Staking-Einnahmen bleiben bis zur Freigrenze von 256 Euro pro Jahr steuerfrei.

- Eine lückenlose Dokumentation ist Pflicht, um Probleme mit dem Finanzamt zu vermeiden.

- Nutze einen Krypto-Steuer-Rechner wie CoinTracking, um deine Krypto-Steuern automatisch zu berechnen und korrekt in der Steuererklärung anzugeben.

Was ist Staking?

Beim Krypto-Staking stellst du deine Coins als Sicherheit in einem Blockchain-Netzwerk bereit und erhältst dafür Belohnungen – ähnlich wie Zinsen auf einem Sparkonto. Das funktioniert über den Proof-of-Stake (PoS)-Mechanismus, der im Vergleich zum energieintensiven Proof-of-Work (PoW) effizienter und umweltfreundlicher ist.

Mehr Details zum Thema findest du in unserem Beitrag “Was ist Staking”.

Proof-of-Work vs. Proof-of-Stake

- Proof-of-Work (PoW) – z. B. Bitcoin: Miner lösen komplexe Rechenaufgaben, um Transaktionen zu validieren. Dieser Prozess hat einen hohen Energieverbrauch und benötigt spezielle Hardware.

- Proof-of-Stake (PoS) – z. B. Ethereum: Validatoren staken (hinterlegen) Coins, um Transaktionen zu bestätigen. Dieser Prozess ist nachhaltiger und kosteneffizienter.

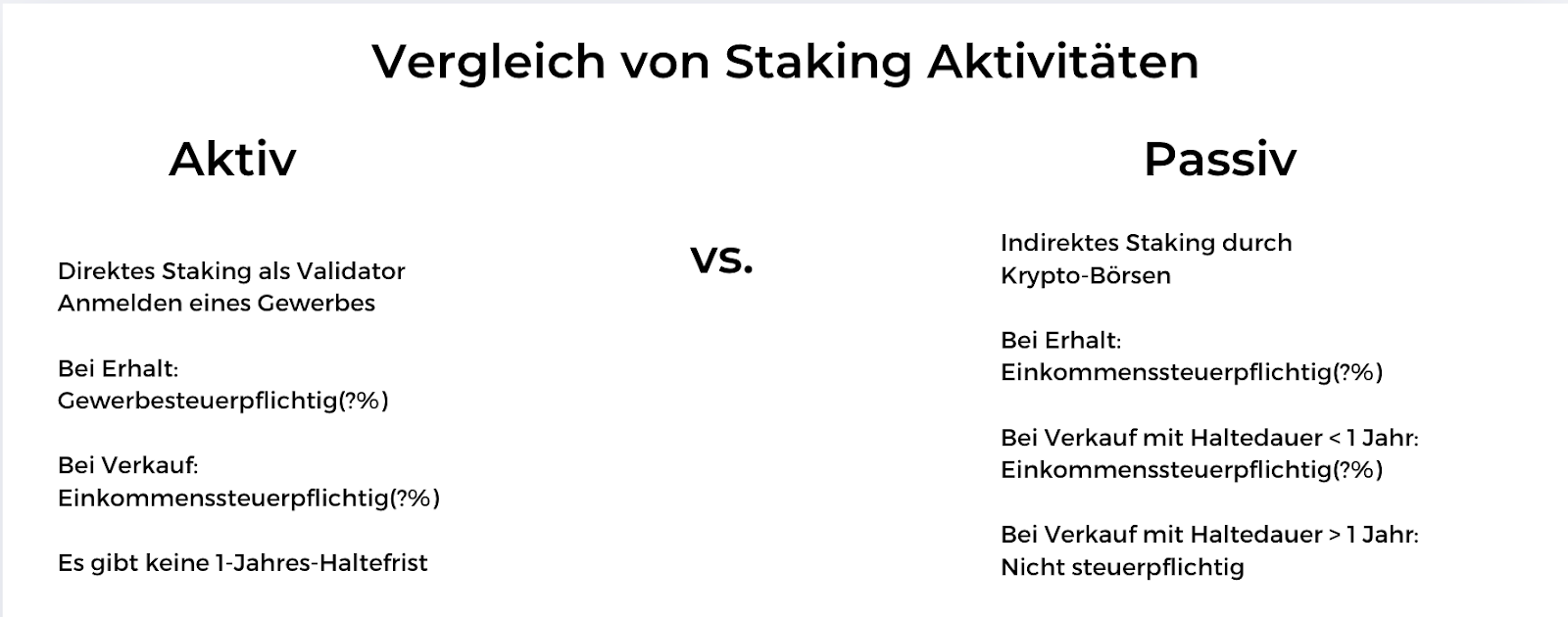

Aktives vs Passives Staken

- Aktives Staking: Du betreibst selbst eine Validator-Node, überwachst deine Coins und bist direkt am Netzwerk beteiligt. Das bedeutet mehr Kontrolle, aber auch mehr Aufwand und Know-how.

- Passives Staking: Du delegierst deine Coins an einen Staking-Pool oder eine Plattform. Das ist deutlich einfacher und für die meisten Nutzer zugänglicher - allerdings können Gebühren anfallen und es besteht ein gewisses Plattform-Risiko (z. B. durch Hacks oder Ausfälle).

Der beste Krypto Steuer-Rechner!

Wie hoch sind die Staking-Steuern?

Die Besteuerung von Staking-Erträgen hängt davon ab, ob sie als Einkommen oder als Kapitalgewinne betrachtet werden. Die folgende Übersicht zeigt dir, welche Steuern in welcher Situation anfallen können:

Wann fallen Staking-Steuern an?

Staking-Erträge sind in Deutschland steuerpflichtig, sobald du sie erhältst oder realisierst. Das Finanzamt unterscheidet dabei zwischen zwei steuerpflichtigen Ereignissen.

Erhalt von Staking-Rewards

- Sobald du neue Coins durch Staking erhältst, gelten sie als Einkommen und unterliegen der Einkommensteuer.

- Maßgeblich ist der Marktwert zum Zeitpunkt des Zuflusses.

Wichtig: Die Einkünfte aus Krypto-Staking unterliegen der Steuerpflicht, sobald diese in der eigenen Wallet verbucht werden. Ungeachtet dessen gilt steuerrechtlich der 31. Dezember des betreffenden Jahres als spätester Zeitpunkt des Zuflusses, selbst wenn eine aktive Inanspruchnahme (“claiming”) der Erträge nicht erfolgt sein sollte. Schaue dir dazu auch unbedingt unseren Artikel zum neuen BMF-Schreiben an.

Verkauf oder Umtausch von Rewards

- Werden die Rewards innerhalb eines Jahres nach dem Erhalt veräußert oder gegen eine andere Kryptowährung getauscht, ist der Gewinn steuerpflichtig und unterliegt der Einkommensteuer.

- Beim Verkauf innerhalb eines Jahres gilt eine Freigrenze von 1.000 Euro pro Jahr.

- Hältst du die Rewards mindestens ein Jahr, kannst du sie steuerfrei verkaufen oder tauschen.

Wann ist Staking steuerfrei?

Es gibt zwei Szenarien, in denen deine Staking-Erträge steuerfrei sein können.

Haltefrist von einem Jahr erreicht

- Wenn du erhaltene Rewards aus dem Staking für mindestens ein Jahr hältst, kannst du sie steuerfrei verkaufen.

- Das gilt unabhängig vom Betrag - auch große Gewinne bleiben steuerfrei, wenn die Haltefrist eingehalten wird.

Aber Achtung: Das gilt nur für den Verkauf oder Tausch der Rewards nach einem Jahr. Der Erhalt der Rewards muss trotzdem zum Zeitpunkt des Zuflusses mit dem aktuellen Marktwert versteuert werden.

Effektives Portfolio-Management

Einnahmen unter der Freigrenze von 256 Euro pro Jahr

- Staking-Rewards gelten als sonstige Einkünfte mit einer Freigrenze von 256 Euro pro Jahr.

- Bleiben deine gesamten Staking-Einnahmen unter dieser Grenze, musst du keine Steuern zahlen.

Beispiel:

- Du erhältst im Jahr 2026 insgesamt 250 € durch Staking → steuerfrei.

- Du erhältst im Jahr 2026 insgesamt 270 € durch Staking → Der komplette Betrag ist steuerpflichtig, nicht nur die 14 € über der Freigrenze.

Wie wirken sich Verluste auf die Steuern aus?

Nicht immer bringt Staking Gewinne – manchmal sinkt der Wert der gestakten Coins, oder eine Plattform geht pleite. Doch was bedeutet das steuerlich?

Verluste beim Verkauf gestakter Coins

- Verkaufst du gestakte Coins mit Verlust, kannst du diesen gegen andere private Veräußerungsgewinne verrechnen (z. B. aus Krypto-Trading).

- Ist im gleichen Steuerjahr kein Gewinn vorhanden, kannst du den Verlust auf zukünftige Jahre vortragen.

Beispiel:

- Du hast durch Krypto-Trading 2.000 € Gewinn gemacht.

- Gleichzeitig verkaufst du gestakte Coins mit 500 € Verlust.

- Deine Steuerlast wird auf 1.500 € Gewinn reduziert.

Totalverlust beim Krypto-Staking

Ein Totalverlust liegt vor, wenn Kryptowährungen durch einen Hack, Betrug oder einen massiven Kurssturz wertlos werden. In solchen Fällen sind steuerliche Abzüge nicht immer möglich.

Beispiel: FTX-Pleite

- Viele Nutzer haben ihre Coins durch die FTX Insolvenz verloren.

- Da der Verlust durch Betrug und nicht durch einen regulären Verkauf entstanden ist, konnten Betroffene den Verlust nicht steuerlich geltend machen.

Tipp: Nutze sichere Wallets und verlass dich nicht nur auf zentrale Plattformen, um dein Krypto-Vermögen zu schützen. Achte auch darauf, häufige Fehler beim Investieren in Kryptowährungen zu vermeiden.

Welche Steuerpflichten gibt es beim Staking?

Wer Staking betreibt, muss nicht nur Steuern zahlen, sondern auch einige steuerliche Pflichten beachten. Hier sind die wichtigsten Punkte:

1. Staking-Rewards als Einkommen versteuern

- Staking-Erträge gelten als sonstige Einkünfte und müssen in der Steuererklärung angegeben werden.

- Maßgeblich ist der Marktwert zum Zeitpunkt des Zuflusses.

2. Gewinne aus Verkäufen versteuern

- Verkaufst du gestakte Coins innerhalb eines Jahres, ist der Gewinn steuerpflichtig, wenn die Freigrenze von 1.000 Euro pro Jahr überschritten wird.

- Hältst du die Coins mindestens ein Jahr, bleibt der Verkauf steuerfrei.

3. Dokumentationspflicht

- Das Finanzamt verlangt eine lückenlose Aufzeichnung deiner Staking-Einnahmen.

- Notiere Datum, Menge, Marktwert, Art der Kryptowährung sowie alle Transaktionen und Wallet-Adressen, um steuerliche Probleme zu vermeiden.

4. Steuererklärung & Abgabefrist

Abgabefrist für die Steuererklärung von 2025:

- Ohne Steuerberater: 31. Juli 2026

- Mit Steuerberater: 28. Februar 2027

Tipp: CoinTracking hilft dir, alle Staking-Transaktionen automatisch zu erfassen, die Haltefrist korrekt zu berechnen und einen rechtskonformen Steuerreport zu erstellen, den du direkt beim Finanzamt einreichen kannst.

Tipps für die Krypto-Staking-Steuer

Wer Staking betreibt, kann mit ein paar einfachen Strategien seine Steuerlast optimieren und Probleme mit dem Finanzamt vermeiden. Hier sind die wichtigsten Tipps:

1. Haltefrist einhalten

- Wenn du gestakte Coins mindestens ein Jahr hältst, bleibt der Verkauf steuerfrei.

- Plane deine Verkäufe strategisch, um unnötige Steuerzahlungen zu vermeiden.

- Schau dir auch unseren Artikel zum Thema “Krypto Haltefrist in Deutschland” an.

2. Freigrenze von 256 Euro nutzen

- Staking-Erträge bis 256 Euro pro Jahr bleiben steuerfrei.

- Auch wenn du nur knapp über dieser Grenze liegst, muss der gesamte Betrag versteuert werden.

3. Freigrenze von 1.000 Euro nutzen

- Verkäufe von Kryptowährungen, einschließlich Staking-Rewards, sind bis zu 1.000 Euro pro Jahr steuerfrei, wenn sie innerhalb der einjährigen Haltefrist verkauft werden.

- Wird diese Grenze überschritten, wird der gesamte Gewinn steuerpflichtig.

4. Verluste gezielt nutzen

- Krypto-Verluste können mit Gewinnen aus anderen privaten Veräußerungsgeschäften verrechnet werden.

- Es kann daher sinnvoll sein, Verluste noch vor dem Jahresende zu realisieren, um die Steuerlast zu senken.

5. Alles sauber dokumentieren

- Halte alle Staking-Einnahmen, Verkäufe und Transaktionen genau fest.

- Ohne eine nachvollziehbare Dokumentation kann das Finanzamt deine Gewinne schätzen - und das kann teuer werden.

6. Steuerrücklagen bilden

- Da auf Staking-Einnahmen Einkommensteuer fällig wird, solltest du frühzeitig Rücklagen bilden.

- Je nach persönlichem Steuersatz kann die Steuerbelastung bis zu 45 % betragen – rechne also immer mit einem Steuerabzug, bevor du das Geld ausgibst.

7. Krypto-Steuerrechner verwenden

- Manuelle Steuerberechnungen sind fehleranfällig, kosten Zeit und sind meist nicht zielführend. Nutze einen Krypto-Steuerrechner wie CoinTracking, um deine Staking-Einnahmen automatisch zu erfassen und Steuerberichte zu erstellen.

Tipp: Falls du dir unsicher bist, wie du deine Staking-Steuern optimieren kannst, lohnt sich eine Beratung durch CoinTracking Full-Service.

Erhalte Einblicke in deine Gewinne!

Haltefrist beim Staking

Die einjährige Haltefrist ist einer der wichtigsten steuerlichen Vorteile beim Staking. Sie entscheidet darüber, ob deine Gewinne aus dem Verkauf von Staking-Rewards steuerfrei sind oder nicht.

Wann gilt die einjährige Haltefrist?

- Sobald du Staking-Rewards erhältst, beginnt für diese Coins eine neue einjährige Haltefrist.

- Verkaufst du die Coins nach einem Jahr, bleibt der Gewinn steuerfrei.

- Verkaufst du sie vorher, musst du den Gewinn mit deinem persönlichen Einkommensteuersatz versteuern, wenn die Freigrenze für private Veräußerungsgeschäfte (1.000 Euro pro Jahr) überschritten wird.

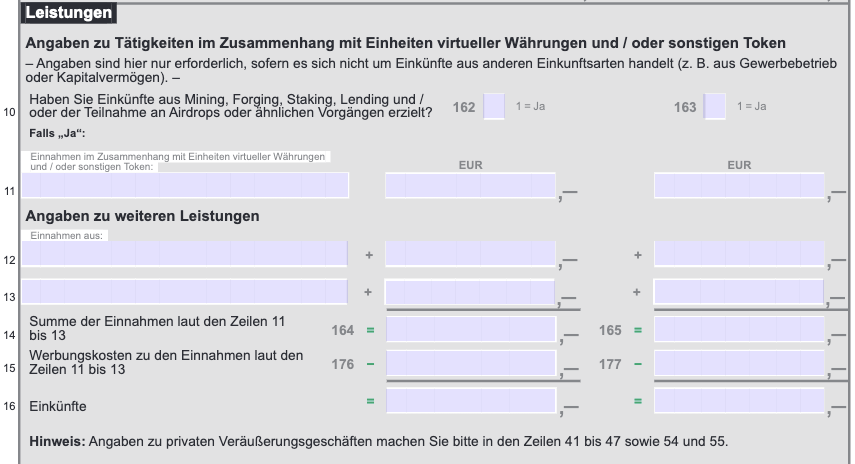

Steuererklärung: Staking-Rewards richtig angeben!

Staking-Einnahmen zählen als sonstige Einkünfte und werden in der Anlage SO der Steuererklärung im Bereich “Leistungen” erfasst.

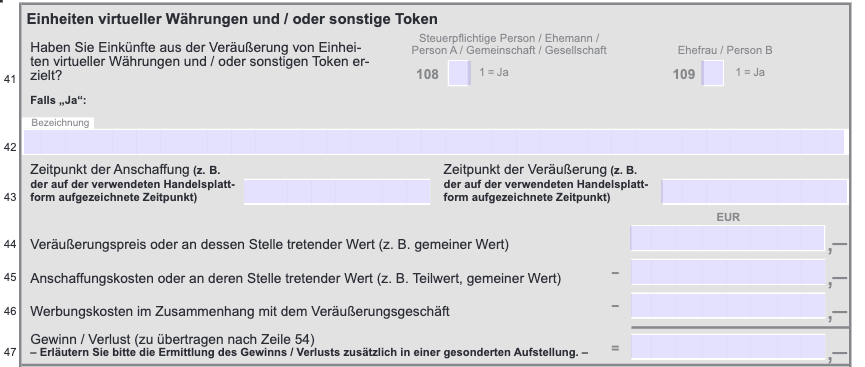

Gewinne und Verluste aus der Veräußerung von Kryptowährungen bzw. Rewards werden in der Anlage SO unter „Einheiten virtueller Währungen und / oder sonstige Token“ erfasst.

Der Gewinn bzw. Verlust muss in Zeile 54 (Box 114 bzw. 115) übertragen werden.

Eine noch detailliertere Beschreibung zur Erstellung der Steuererklärung sowie weitere Tipps findest du in unserem Krypto-Steuer Guide.

Abgabefrist für die Steuererklärung

Abgabefrist für die Steuererklärung von 2024:

- Ohne Steuerberater: 31. Juli 2025

- Mit Steuerberater: 30. April 2026

Abgabefrist für die Steuererklärung von 2025:

- Ohne Steuerberater: 31. Juli 2026

- Mit Steuerberater: 28. Februar 2027

Alle Krypto-Investments auf einem Blick

Staking-Steuer Report mit CoinTracking erstellen

Um deine Staking-Einnahmen korrekt zu versteuern, musst du sie sauber dokumentieren. CoinTracking hilft dir dabei, indem es Staking-Transaktionen automatisch erfasst und einen vollständigen Steuerbericht generiert.

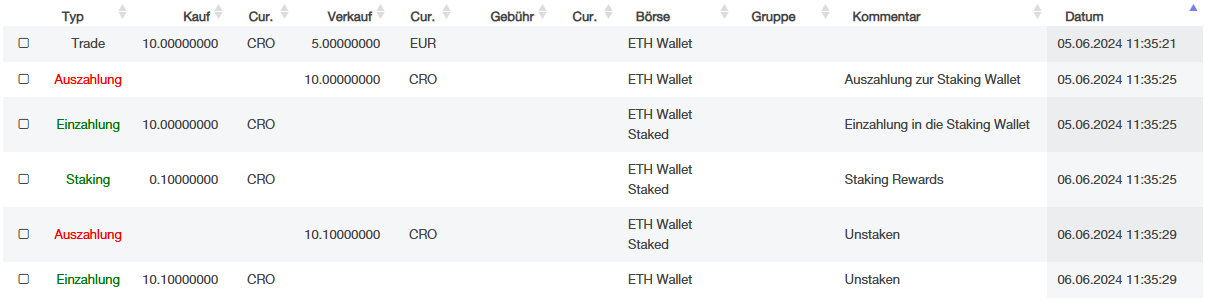

Staking-Transaktionen überprüfen

- CoinTracking erkennt Staking-Rewards in der Regel automatisch.

- Falls eine Transaktion nicht als Staking erfasst wurde, kannst du sie manuell eintragen.

- Detaillierte Anleitungen dazu findest du in unserer FAQ zum “Eintrag von (LP) Staking und Masternode Transaktionen”.

Steuerbericht in CoinTracking erstellen – in 4 einfachen Schritten

Sobald deine Staking-Transaktionen korrekt in CoinTracking erfasst sind, kannst du den Steuerbericht mit wenigen Klicks generieren:

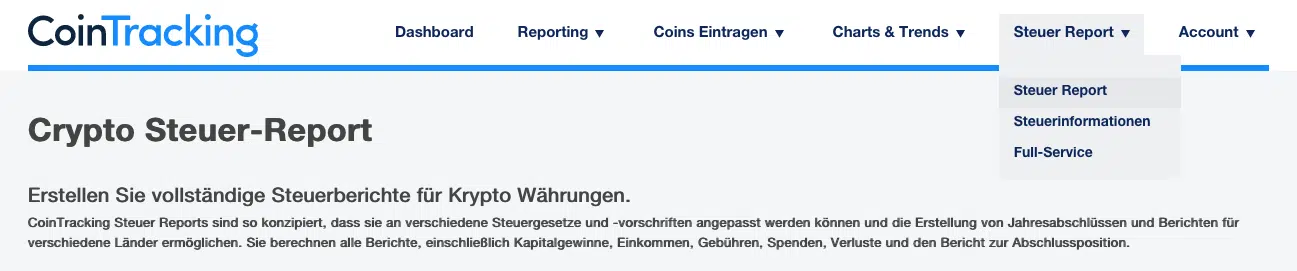

1️⃣ Melde dich in deinem CoinTracking-Konto an.

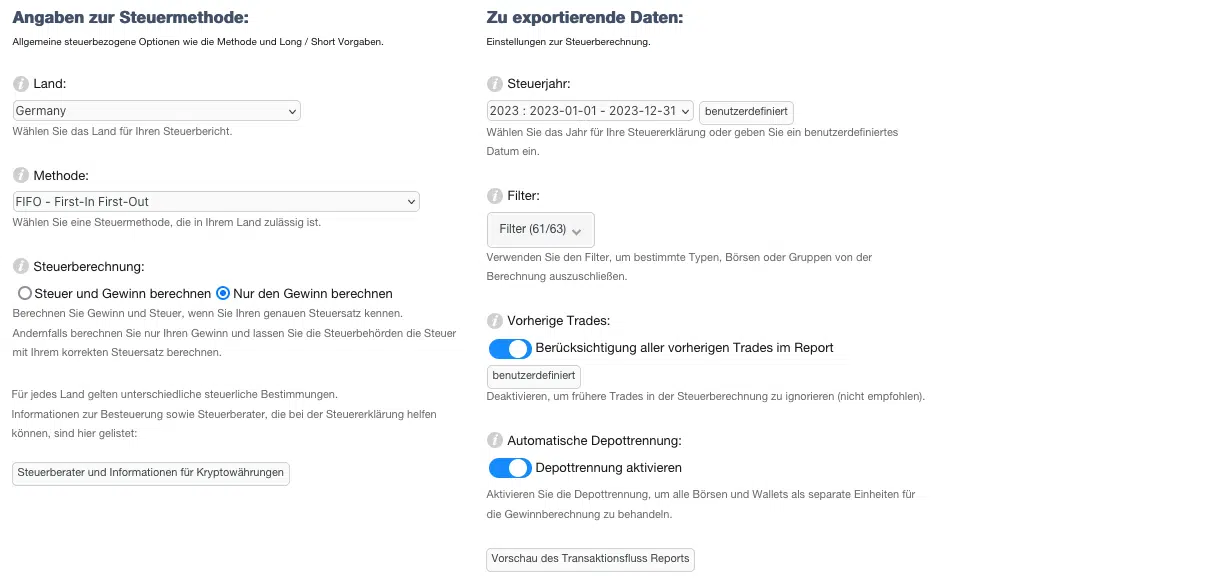

2️⃣ Gehe zum Menüpunkt „Steuer Report“.

3️⃣ Wähle deine bevorzugte Steuermethode (z. B. FIFO) und die gewünschten Exportoptionen.

4️⃣ Klicke auf „Neuen Steuer Report generieren“ - fertig!

Dein gesetzeskonformer Krypto-Steuerreport mit CoinTracking

Die korrekte Berechnung der Haltefrist und die lückenlose Dokumentation aller Transaktionen sind essenziell, um deine Krypto-Steuerpflichten zu erfüllen und steuerfreie Gewinne im Falle einer Prüfung nachweisen zu können.

Mit CoinTracking erhältst du einen automatisierten Steuerreport, der alle relevanten Daten für deine Steuererklärung enthält und konform mit den deutschen Steuergesetzen ist.

Warum CoinTracking?

- Automatische Berechnung der Haltefrist für alle deine Krypto-Transaktionen

- Berechnung von Gewinnen und Verlusten von allen Kryptowährungen

- Direkter Import von Transaktionen aus Börsen & Wallets

- Steuerkonforme Berichte für Deutschland, Österreich, Schweiz & viele weitere

- Exportierbarer Steuerbericht, den du direkt für deine Steuererklärung nutzen kannst

Du willst deine Steuer nicht selbst machen? Mit dem CoinTracking Full-Service übernimmt ein erfahrener Steuerexperte die komplette Erstellung deiner Krypto-Steuer - inklusive Analyse & Einreichung beim Finanzamt.

Krypto-Staking-Steuern in anderen Ländern

Die Besteuerung von Staking-Erträgen unterscheidet sich je nach Land und ist nicht einheitlich geregelt.

Staking-Steuer in Österreich

Der Verkauf von Staking-Rewards unterliegt in Österreich der Kapitalertragsteuer von 27,5 %. Der Zufluss von Staking-Rewards hingegen ist steuerfrei und wird mit einem Wert von “null Euro" angenommen. Mehr dazu in unserem Guide zur Staking-Steuer in Österreich.

Staking-Steuer Schweiz

Staking-Erträge gelten in der Schweiz als Einkommen und unterliegen der Einkommenssteuer. Kapitalgewinne sind grundsätzlich steuerfrei, solange keine gewerbliche Tätigkeit vorliegt. Mehr dazu in unserem Krypto-Steuer Guide für die Schweiz.

FAQ Staking Steuern in Deutschland: Guideline für 2026

Wann ist Staking steuerpflichtig?

Staking wird steuerpflichtig, sobald du Rewards erhältst. Diese gelten als sonstige Einkünfte und unterliegen deinem persönlichen Einkommensteuersatz (bis zu 45 %). Falls du Rewards innerhalb eines Jahres verkaufst, ist auch der Gewinn steuerpflichtig.

Wie wird Staking versteuert?

Staking-Rewards werden zum aktuellen Marktwert bei Zufluss besteuert und unterliegen der Einkommensteuer. Werden Rewards innerhalb eines Jahres verkauft, fällt zusätzlich Einkommensteuer auf den Gewinn an.

Wie hoch sind die Steuern beim Staking?

Der Zufluss von Staking-Rewards sowie der Verkauf innerhalb eines Jahres nach Erhalt unterliegen der persönlichen Einkommensteuer. Diese kann bis zu 45 % abhängig vom persönlichen Jahreseinkommen betragen.

Gibt es eine Haltefrist beim Staking?

Ja. Gestakte Coins können steuerfrei verkauft werden, wenn sie mindestens ein Jahr gehalten wurden.

Verlängert das Staking die Haltefrist?

Nein. Das Staking hat keinen Einfluss auf die einjährige Haltefrist. Sowohl für Rewards als auch für Coins, die sich im Staking befinden, gilt die einjährige Spekulations- bzw. Haltefrist.

Wo kann man Staking in die Steuererklärung eintragen?

Staking-Rewards werden in der Anlage SO im Bereich “Leistungen” angegeben. Gewinne aus dem Verkauf von Rewards gehören ebenfalls in die Anlage SO unter “Einheiten virtueller Währungen und / oder sonstige Token“.

Fazit

Krypto-Staking ist eine attraktive Möglichkeit, passives Einkommen zu generieren - doch oftmals ist eine individuelle Betrachtung notwendig, um Unklarheiten gegenüber dem Finanzamt zu vermeiden. Mit Steuer-Tools wie CoinTracking und strategischer Planung kannst du deine Steuerlast optimieren und eine lückenlose Dokumentation gewährleisten. Falls du dir unsicher bist, lohnt sich eine Beratung durch einen Krypto-Steuerexperten – so stellst du sicher, dass du alle steuerlichen Vorgaben erfüllst und keine Fehler machst.

Haftungsausschluss: Alle oben bereitgestellten Informationen dienen nur zu Informationszwecken und sollten nicht als professionelle Anlage-, Rechts- oder Steuerberatung angesehen werden. Sie sollten Ihre eigene Recherche durchführen oder sich bei der Anlage an einen professionellen Finanzberater wenden.

![Krypto-Staking-Steuer Guide 2026 [Deutschland]](https://cdn.prod.website-files.com/679c9eba14fde244dcf9ef8d/680aac14ddb2a09cd15b8f35_Staking%20Steuerguide%20Deutschland.webp)