NFTs boomen - ob digitale Kunst, In-Game-Items oder Sammlerstücke auf der Blockchain. Und genauso wie bei Kryptowährungen stellt sich auch hier die Frage: Muss ich auf meine NFT-Gewinne Steuern zahlen? Die kurze Antwort lautet: Es kommt drauf an. NFTs werden in Deutschland steuerlich ähnlich behandelt wie Kryptowährungen. Es gibt jedoch ein paar Besonderheiten, die du kennen solltest. In diesem Artikel erfährst du alles Wichtige zur NFT-Steuer in Deutschland und was du tun kannst, um deine Steuerlast legal zu senken.

Für alle Infos zur Besteuerung von Kryptowährungen wirf auch einen Blick in unseren großen Guide zur Krypto-Steuer in Deutschland.

Das Wichtigste zur NFT-Steuer auf einen Blick

- Verkäufe nach einer Haltefrist von einem Jahr sind steuerfrei.

- Verkäufe innerhalb eines Jahres sind mit dem persönlichen Einkommensteuersatz zu versteuern.

- Es gilt die Freigrenze von 1.000 € pro Jahr für private Veräußerungsgeschäfte.

- Auch Tauschgeschäfte mit NFTs gelten als steuerpflichtige Veräußerung.

Was sind NFTs?

NFT steht für Non-Fungible Token - also ein nicht austauschbarer, einzigartiger digitaler Vermögenswert auf der Blockchain. Anders als Kryptowährungen wie Bitcoin oder Ethereum ist jeder NFT individuell und oft mit einem digitalen Objekt wie einem Bild, Video oder In-Game-Item verknüpft.

Was ist der Unterschied zwischen NFTs und Kryptowährungen?

Kryptos sind austauschbar, NFTs nicht. Ein Bitcoin ist immer gleich viel wert wie ein anderer Bitcoin. Ein NFT hingegen ist einzigartig - wie ein digitales Original.

Steuerliche Behandlung von NFTs

NFTs werden in Deutschland steuerlich wie Kryptowährungen behandelt. Das bedeutet: Gewinne aus dem Handel können je nach Haltedauer steuerpflichtig oder steuerfrei sein. Entscheidend sind dabei vor allem der Zeitpunkt des Verkaufs und ob der NFT gekauft, getauscht, gemintet oder kostenlos erhalten wurde.

NFT-Verkauf

Verkaufst du du einen NFT innerhalb eines Jahres nach dem Erwerb, musst du den vollen Gewinn mit deinem persönlichen Einkommensteuersatz (0-45 %) versteuern. Hältst du den NFT hingegen länger als ein Jahr, ist der Verkauf steuerfrei.

Beispiel NFT-Verkauf

Du kaufst einen NFT für 500 € und verkaufst ihn 9 Monate später für 2.000 €. Der Gewinn von 1.500 € ist voll steuerpflichtig, da die Freigrenze von 1.000 € überschritten wurde.

Info: Diese Regelungen gelten auch für den Verkauf von Kryptowährungen. Alle Informationen dazu findest du in unserem Artikel zur Besteuerung von Kryptowährungen in Deutschland.

Krypto-Steuererklärung einfach erstellen

NFT-Minting

Das Erstellen eines NFTs (sogenanntes „Minting“) ist grundsätzlich kein steuerpflichtiger Vorgang. Besteuert wird erst ein gewinnbringender Verkauf. Je nach Ausgestaltung deiner Tätigkeit kann der Verkaufserlös aber steuerlich unterschiedlich behandelt werden. Denkbar ist eine Einordnung als künstlerische Tätigkeit oder gewerbliche Tätigkeit.

Info: Für die steuerliche Einordnung gibt es derzeit noch keine klare gesetzliche Regelung. Lass deine individuelle Situation idealerweise von einem erfahrenen Steuerberater prüfen.

NFT-Games

Ob Sammelkarten, Spielcharaktere oder digitale Gegenstände. Steuerlich kommt es darauf an, ob du diese nur erwirbst oder selbst erstellst und handelst:

- Erwirbst du zum Beispiel eine NFT-Sammelkarte und verkaufst sie später mit Gewinn, gelten dieselben Regeln wie beim NFT-Verkauf.

- Erstellst du hingegen eigene Charaktere oder Gegenstände im Spiel und handelst aktiv damit, kann das steuerlich ähnlich wie beim NFT-Minting bewertet werden.

NFT-Airdrops

Wenn du einen NFT im Rahmen eines Airdrops kostenlos erhältst, kommt es für die steuerliche Behandlung darauf an, ob du dafür eine Gegenleistung erbracht hast:

- Ohne Gegenleistung (z. B. Halten eines bestimmten Tokens): Der NFT wird mit einem Anschaffungswert von 0 € angesetzt. Beim späteren Verkauf ist der gesamte Erlös steuerpflichtig, sofern der Verkauf innerhalb eines Jahres erfolgt und die Freigrenze von 1.000 € überschritten wird.

- Mit Gegenleistung (z. B. Social Media Post, Registrierung): Der Airdrop gilt als sonstige Einkünfte und der Marktwert ist beim Zufluss steuerpflichtig.

Tipp: In unserem Artikel zur Airdrop-Steuer in Deutschland gehen wir näher auf das Thema ein.

Beispiel: NFT-Airdrop ohne Gegenleistung

Du bekommst einen NFT-Airdrop, ohne etwas dafür zu tun. Der NFT hat am Tag des Zugangs einen geschätzten Wert von 0 €, steigt später aber auf 500 €. Beim Verkauf innerhalb eines Jahres sind die 500 € voll steuerpflichtig. Nach einem Jahr Haltedauer wäre der Verkauf steuerfrei.

Überblick zur NFT-Steuer

NFT-Steuern in Deutschland: Welche Pflichten hast du als Anleger?

Wenn du mit NFTs handelst, musst du deine steuerpflichtigen Vorgänge korrekt dokumentieren und dem Finanzamt melden. Dabei gelten dieselben Pflichten wie bei klassischen Kryptowährungen:

- Steuerpflicht bei Veräußerung innerhalb eines Jahres: Gewinne sind mit dem persönlichen Einkommensteuersatz zu versteuern.

- Dokumentationspflicht: Du musst alle Käufe, Verkäufe und Tauschgeschäfte mit NFTs nachvollziehbar dokumentieren.

- Steuererklärungspflicht: Steuerpflichtige NFT-Gewinne müssen in der Einkommensteuererklärung angegeben werden.

- Nachweispflicht gegenüber dem Finanzamt: Du musst auf Nachfrage alle relevanten Unterlagen vorlegen können.

- Beweispflicht bei der Haltefrist: Du musst im Fall selbst nachweisen können, wann du einen NFT erworben hast. Ohne eindeutigen Nachweis kann das Finanzamt den Sachverhalt zu deinen Ungunsten auslegen.

- Bewertung in Euro: Alle Gewinne und Verluste müssen in Euro angegeben werden, auch wenn der Handel z.B. in ETH oder USDC erfolgt ist.

- Abgabefrist beachten: Die Steuererklärung muss bis zum 31. Juli des Folgejahres eingereicht werden.

Achte unbedingt darauf, deine steuerlichen Pflichten zu kennen und fristgerecht zu erfüllen – sonst riskierst du Nachzahlungen oder sogar ein Steuerverfahren. Die Behörden sind inzwischen gut darauf vorbereitet, Krypto-Steuerhinterziehung aufzudecken und konsequent zu verfolgen.

Gewerblicher NFT-Handel

Nicht jeder, der NFTs kauft und verkauft, handelt automatisch gewerblich. Aber: Wenn du regelmäßig, mit Gewinnerzielungsabsicht und mit einer gewissen Struktur tätig bist, kann das Finanzamt den Handel als gewerblich einstufen.

Wann gilt NFT-Handel als gewerblich?

Ob dein NFT-Handel noch privat ist oder bereits als gewerblich gilt,, entscheidet das Finanzamt im Einzelfall. Typische Kriterien für eine gewerbliche Tätigkeit sind:

- Gewinnerzielungsabsicht (z. B. langfristiger wirtschaftlicher Erfolg)

- Organisation wie ein Unternehmen (z. B. eigene Website, Kunden, Marketing)

- Regelmäßige Schaffung eigener NFTs oder aktiver Weiterverkauf in großem Stil

- Nutzung von automatisierten Prozessen oder Bots

Verfolge deine NFTs mit CoinTracking

Steuerliche Folgen bei gewerblichem NFT-Handel

Wird dein NFT-Handel als gewerblich eingestuft, gelten andere steuerliche Regelungen:

- Gewerbeanmeldung erforderlich

- Gewerbesteuerpflicht (je nach Höhe des Gewinns)

- Umsatzsteuer und Mehrwertsteuer können anfallen

- Pflicht zur Buchführung oder Einnahmen-Überschuss-Rechnung

- Kein steuerfreier Verkauf nach einem Jahr - Haltefrist entfällt

- Keine 1000 € Freigrenze - Gewinne sind immer zu versteuern

Wie spart man Steuern bei NFTs?

NFT-Gewinne sind je nach Situation steuerpflichtig. Es gibt jedoch legale Wege, die Steuerlast zu verringern oder völlig steuerfrei zu bleiben.

- Haltefrist nutzen

Wenn du deinen NFT mindestens ein Jahr hältst, ist der Verkauf komplett steuerfrei, unabhängig von der Gewinnhöhe. Die Krypto-Haltefrist ist daher eine der effektivsten Methoden für Investoren, Gewinne steuerfrei zu realisieren.

- Freigrenze nutzen

Gewinne von bis zu 1.000 € pro Jahr aus privaten Veräußerungsgeschäften sind nicht steuerpflichtig.

- Verluste gezielt realisieren

Verluste aus dem NFT-Handel kannst du mit Gewinnen aus anderen privaten Veräußerungsgeschäften verrechnen und so die Steuerlast senken.

- NFTs verschenken

Für Schenkungen innerhalb der Familie gelten hohe Freibeträge, bevor eine Schenkungssteuer anfällt. Bei einer Schenkung wird auch die ursprüngliche Haltefrist auf die beschenkte Person übertragen. Diese kann dann auch zum Beispiel die 1.000 € Freigrenze für den Verkauf nutzen.

- Sorgfältige Dokumentation

Eine lückenlose Dokumentation ist nicht nur gesetzlich verpflichtend, sondern hilft dir auch, Haltefristen korrekt zu berechnen und Freigrenzen optimal auszunutzen.

- Professionelle Hilfe nutzen

Gerade bei komplexeren NFT-Aktivitäten lohnt sich professionelle Unterstützung. Der CoinTracking Full-Service analysiert deine NFT- und Krypto-Transaktionen, berechnet deine Gewinne und erstellt einen steuerkonformen Bericht für das Finanzamt. Auf Wunsch inklusive Einreichung deiner Steuererklärung durch erfahrene Experten.

Steuern beim Erstellen von NFTs

Wenn du eigene NFTs erstellst (mintest) und verkaufst, ist nicht das Erstellen steuerpflichtig, sondern der spätere Verkauf. Die steuerliche Behandlung hängt dabei stark davon ab, wie du deine Tätigkeit ausgestaltest.

Grundsätzlich gilt:

- Das Minting selbst ist steuerfrei.

- Das regelmäßige Erstellen von NFTs kann als künstlerische Tätigkeit oder gewerbliche Tätigkeit gewertet werden.

Hier sind mögliche Abgrenzungskriterien als Hilfestellung:

Freigrenzen und Haltefristen beim NFT-Handel

NFTs gelten steuerlich bislang als Wirtschaftsgüter. Wie bei Kryptowährungen gelten daher die Regelungen für private Veräußerungsgeschäfte.

Freigrenze von 1.000 €

Für private Veräußerungsgeschäfte (also Verkäufe von NFTs innerhalb eines Jahres nach dem Erwerb) gibt es eine Freigrenze von 1.000 € pro Kalenderjahr.

Haltefrist von einem Jahr

Verkaufst du einen NFT nach einer Haltedauer von mindestens einem Jahr, ist der Gewinn komplett steuerfrei.

Beispiel: Du kaufst am 1. März 2025 einen NFT. Verkaufst du ihn am 2. März 2026 oder später, ist der Gewinn steuerfrei - sofern es sich nicht um gewerbliche Tätigkeit handelt.

Tipp: Mehr Details zum Thema findest du in unserem Guide zur Krypto-Haltefrist in Deutschland.

Der beste Krypto-Steuer Rechner!

Internationale NFT-Verkäufe

Du verkaufst deinen NFT an jemanden in den USA? Oder mintest auf einer Plattform mit Sitz in Asien? Internationaler Handel ist bei NFTs Alltag.

Hier kommt es vor allem darauf an, wo du steuerlich ansässig bist, wie du handelst und ob dein NFT-Geschäft vielleicht sogar als gewerblich einzustufen ist.

Werden NFTs steuerlich wie Kunst behandelt?

Nein. Auch wenn viele NFTs digitale Kunstwerke darstellen, gelten sie in Deutschland nicht als Kunst im steuerlichen Sinne, sondern als digitale Wirtschaftsgüter - ähnlich wie Kryptowährungen.

Welche Auswirkungen haben internationale Verkäufe auf die Besteuerung von NFTs?

Für die Einkommensteuer gilt das Wohnsitzprinzip: Wenn du in Deutschland ansässig bist, musst du deine weltweiten Einkünfte versteuern - also auch Gewinne aus dem Verkauf von NFTs an Käufer im Ausland.

Bei gewerblichem NFT-Handel kann zusätzlich das Umsatzsteuerrecht relevant werden (z. B. Reverse-Charge-Verfahren, Ort der Leistung etc.). Hier ist eine steuerliche Beratung dringend zu empfehlen.

NFT-Steuererklärung richtig abgeben!

Die Krypto-Steuererklärung reichst du im Rahmen deiner jährlichen Einkommensteuererklärung über ELSTER ein - dem elektronischen Steuerportal der deutschen Finanzverwaltung.

Wenn du als Privatperson mit NFTs handelst und dabei steuerpflichtige Gewinne erzielst, musst du diese in deiner Steuererklärung angeben. Relevant dafür sind vor allem das Hauptformular ESt 1 A und die Anlage SO.

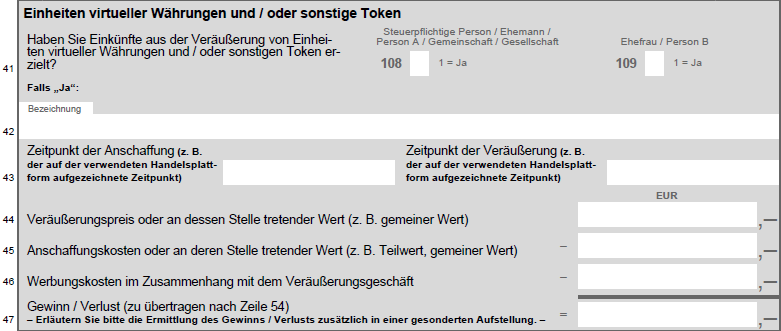

NFT-Gewinne und -Verluste in der Steuererklärung angeben

Gewinne und Verluste aus privaten Veräußerungsgeschäften (dazu zählen Verkäufe von Kryptowährungen und NFTs) werden in der Anlage SO unter „Einheiten virtueller Währungen und / oder sonstige Token“ erfasst.

Die steuerlichen Gewinne oder Verluste ergeben sich aus der Differenz zwischen dem Verkaufserlös und dem ursprünglichen Kaufpreis (Anschaffungskosten). Zur Berechnung des zu versteuernden Gewinns können Werbekosten (z.B. Transaktionsgebühren) abgezogen werden.

Ausfüllhilfe Anlage SO - Private Veräußerungsgeschäfte:

Zeile 41: Trage in Box 108 eine “1” ein.

Zeile 42: Gib "Kryptowährungen" an und verweise auf den CoinTracking Steuerreport.

Zeile 43-46: Verweise auf den CoinTracking Steuerreport.

Zeile 47: Trage den gesamten Gewinn bzw. Verlust ein. Du findest diese Info in deinem CoinTracking Steuerreport.

Zeile 54: Übertrage den Wert aus Zeile 47 in die Box 114 und verweise auf den CoinTracking Steuerreport. Sofern auch noch Gewinne oder Verluste aus anderen Wirtschaftsgütern vorhanden sind, müssen diese zugerechnet werden.

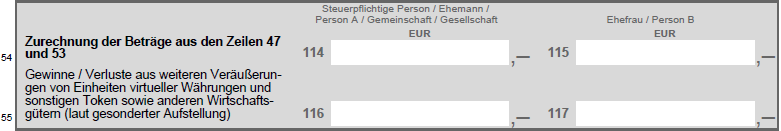

NFT-Einkommen in der Steuererklärung angeben

Laufende Einkünfte aus NFTs werden auch in der Anlage SO im Bereich „Leistungen” erfasst.

Ausfüllhilfe Anlage SO - Einkünfte:

Zeile 10: Trage in der Box 162 eine “1” ein.

Zeile 11: Art der Einkünfte und den entsprechenden Wert eintragen. Verweise auf den CoinTracking Steuerreport.

Zeile 12, 13: Weitere Einkunftsarten angeben, sofern relevant.

Zeile 14: Summe aus den Angaben in den Zeilen 11, 12 und 13.

Zeile 15: Angabe von Werbungskosten (z.B. Transaktionskosten).

Zeile 16: Ergebnis der Einkünfte (Differenz aus Zeile 14 und 15).

Abgabefrist für die Steuererklärung

Abgabefrist für die Steuererklärung von 2024:

- Ohne Steuerberater: 31. Juli 2025

- Mit Steuerberater: 30. April 2026

Abgabefrist für die Steuererklärung von 2025:

- Ohne Steuerberater: 31. Juli 2026

- Mit Steuerberater: 28. Februar 2027

NFT-Steuerberater - Sinnvoll oder überflüssig?

Ob du einen Steuerberater brauchst, hängt stark vom Ausmaß und der Komplexität deiner NFT-Aktivitäten ab:

✅ Sinnvoll ist ein Steuerberater, wenn du:

- viele NFT-Trades innerhalb kurzer Zeit durchführst,

- auf verschiedenen Plattformen unterwegs bist,

- NFT-Einnahmen aus Spielen, Airdrops oder Minting generierst,

- nicht sicher bist, ob deine Tätigkeit privat oder gewerblich ist,

- oder wenn hohe Beträge im Spiel sind und du steuerliche Risiken vermeiden willst.

❌ Weniger relevant ist ein Steuerberater, wenn du:

- nur gelegentlich einen NFT kaufst und verkaufst,

- den Überblick über Haltefristen und Gewinne behältst,

- deine Transaktionen sauber dokumentierst.

Wenn du Unterstützung brauchst: Der CoinTracking Full-Service bietet dir professionelle Hilfe durch erfahrene Krypto-Steuerexperten - von der Analyse deiner NFT-Trades bis zur fertigen Steuererklärung.

Versteuerung von NFTs im Ausland

NFTs können weltweit gehandelt werden, jedoch mit unterschiedlichen Regelungen bei der Besteuerung.

NFT-Steuer in Österreich

In Österreich sind NFT-Verkäufe nach einer Haltefrist von einem Jahr steuerfrei. Verkäufe innerhalb eines Jahres werden mit dem persönlichen Einkommensteuersatz besteuert. Alle Informationen zum Thema findest du in unserem Artikel zur NFT-Steuer in Österreich.

NFT-Steuer in Deutschland: Alle Infos + Steuer Tipps [2025]

Sind NFTs steuerpflichtig?

Ja. Gewinne aus dem Verkauf oder Tausch von NFTs sind grundsätzlich steuerpflichtig - wenn der Verkauf innerhalb eines Jahres erfolgt oder die Freigrenze überschritten wird.

Sind NFT-Verkäufe steuerpflichtig?

Ja, wenn sie innerhalb eines Jahres nach dem Kauf stattfinden und der Gewinn die 1.000 € Freigrenze übersteigt. Verkäufe nach einem Jahr sind steuerfrei.

Wann sind NFTs steuerfrei?

Wenn du den NFT mindestens ein Jahr hältst und kein gewerblicher Handel vorliegt, ist der Gewinn vollständig steuerfrei.

Wie werden NTFs besteuert?

Wie bei Kryptowährungen wird der Gewinn wird mit dem persönlichen Einkommensteuersatz (0-45 %) besteuert, sofern vor Ablauf der einjährigen Haltefrist verkauft wird und der Gewinn über der Freigrenze liegt.

Wie berechnet man NFT-Steuern?

Gewinn = Verkaufspreis - Anschaffungskosten. Bei einem Tausch zählt der Marktwert des erhaltenen Gegenstands. CoinTracking berechnet das automatisch für dich.

Wann ist der Handel mit NFTs gewerblich?

Wenn du regelmäßig mit Gewinnerzielungsabsicht handelst und am wirtschaftlichen Verkehr teilnimmst (z. B. eigener Shop, Marketing etc.), dann ist eine gewerbliche Tätigkeit anzunehmen.

Fazit zur Besteuerung von NFTs

Ob du sammelst, tradest oder selbst NFTs erstellst - steuerlich solltest du die Spielregeln genau kennen. Mit der Haltefrist und Freigrenze kannst du NFT-Gewinne völlig steuerfrei realisieren. Mit CoinTracking behältst du nicht nur deine NFT-Transaktionen im Blick, sondern erhältst auch einen steuerkonformen Bericht, inklusive aller nötigen Daten für die Steuererklärung in Deutschland.

Haftungsausschluss: Alle oben bereitgestellten Informationen dienen nur zu Informationszwecken und sollten nicht als professionelle Anlage-, Rechts- oder Steuerberatung angesehen werden. Sie sollten Ihre eigene Recherche durchführen oder sich bei der Anlage an einen professionellen Finanzberater wenden.

![NFT-Steuer in Deutschland: Alle Infos + Steuer Tipps [2025]](https://cdn.prod.website-files.com/679c9eba14fde244dcf9ef8d/680aade9b2593f9585f60b94_NFT%20Steuerguide%20Deutschland.webp)